2026 Autore: Howard Calhoun | calhoun@techconfronts.com. Ultima modifica: 2025-01-24 13:18:55

Ogni imprenditore che avvia la propria attività dovrebbe capire quale sistema fiscale applicherà. I singoli imprenditori e le imprese hanno l'opportunità di utilizzare un regime semplificato chiamato sistema fiscale semplificato. È presentato in due varietà, poiché le entrate o l'utile netto possono fungere da base imponibile. Se l'azienda è impegnata nella vendita di vari beni con un margine minimo, la tassazione "Reddito meno spese" è l'ideale. In questo caso, per determinare la base imponibile, devi prima trovare la differenza tra gli incassi dell'impresa e i costi di fare impresa.

Caratteristiche del sistema fiscale semplificato

Il sistema semplificato può essere utilizzato sia da imprenditori privati che da diverse aziende. "Semplificato" per i singoli imprenditori e le imprese presenta numerosi innegabili vantaggi. Ogni imprenditore può scegliere un'opzione per questa modalità:

- pagamento del 15% dell'utile netto;

- pagando il 6% delle entrate totali dell'azienda.

Se il margine sulle merci è basso, è consigliabile scegliere la tassazione "Reddito meno spese". Per passare a questo regime, è necessario presentare apposita domanda al Servizio fiscale federale. Le difficoltà di un tale sistema risiedono nella specificità della contabilità, poiché sarà necessario mantenere KUDiR e, al fine di ridurre la base imponibile, tutte le spese dovrebbero essere confermate con documenti ufficiali.

Molto spesso questo sistema viene scelto da rappresentanti di piccole o medie imprese. Le caratteristiche della tassazione dell'USN "Reddito meno spese" sono elencate nel cap. 26.2 NK. Ecco i requisiti per gli imprenditori, le sfumature dell'utilizzo del sistema, le aliquote fiscali e le sfumature della determinazione della base imponibile.

Chi può usare?

Il sistema di tassazione semplificato "Reddito meno spese" può essere applicato sia da singoli imprenditori che da diverse società. La base imponibile è il reddito netto, quindi, per determinare la base imponibile, le spese devono essere detratte da tutte le entrate di cassa dell'azienda.

I requisiti principali per gli imprenditori includono quanto segue:

- il reddito annuo non può superare i 45 milioni di rubli;

- Il passaggio a questa modalità non è consentito per le aziende che hanno uffici di rappresentanza o filiali diversi;

- il valore delle immobilizzazioni appartenenti a questa organizzazione non deve superare i 150 milioni di rubli;

- non è consentito l'usosistemi di diverse compagnie assicurative, banche o organizzazioni straniere;

- non applicato da PF non governativi o da operatori di mercato in cui vengono effettuate diverse operazioni con titoli;

- Il sistema fiscale semplificato non si applica alle società che sono rappresentanti del settore del gioco d'azzardo o produttori di beni soggetti ad accisa;

- l'azienda non dovrebbe impiegare più di 100 persone;

- I notai oi proprietari di banchi dei pegni non usano questo sistema.

È vietato combinare il sistema fiscale semplificato con la UAT, quindi se un singolo imprenditore o un'azienda è specializzata in agricoltura, allora dovrà essere utilizzata solo la UAT.

Sfumature del sistema

Il sistema di tassazione "Reddito meno spese" ha alcune caratteristiche. Questi includono:

- viene pagata un'unica imposta invece di diverse tasse rappresentate da imposta sulla proprietà, imposta sul reddito delle persone fisiche, IVA o imposta sul reddito;

- riducendo il numero delle tasse pagate, si riduce il carico fiscale a carico del contribuente;

- La dichiarazione per questo regime viene presentata annualmente al Servizio fiscale federale;

- Le tasse vengono pagate in anticipo, dopodiché l'importo finale viene calcolato e pagato all'inizio dell'anno successivo.

La dichiarazione è considerata facile da redigere, quindi gli imprenditori che stanno appena iniziando la loro attività possono impegnarsi autonomamente nel processo di rendicontazione, risparmiando sulle spese contabili.

Quali sono i modi per passare alla modalità?

Primautilizzando questo sistema, l'imprenditore deve comprendere la modalità. Il sistema "Reddito meno spese" - che tipo di tassazione? È rappresentato da una versione del sistema fiscale semplificato, in cui la base imponibile è rappresentata dall'utile netto dell'impresa.

Puoi passare a questa modalità in diversi modi:

- quando si registra direttamente una società o un imprenditore individuale, è possibile presentare immediatamente una domanda, sulla base della quale l'imprenditore seleziona il regime fiscale appropriato;

- se un singolo imprenditore lavora su UTII, può passare al sistema fiscale semplificato in qualsiasi momento;

- se viene utilizzato un altro regime fiscale, ad esempio OSNO o PSN, la transizione è possibile solo dall'inizio dell'anno solare successivo e la domanda deve essere presentata al Servizio fiscale federale entro la fine di dicembre.

Prima di presentare domanda, dovresti capire cosa è incluso nella USN "Entrate meno spese", quali sono i pro e i contro di questo sistema, nonché quali difficoltà devono affrontare gli imprenditori.

Pro del regime

Regimi semplificati sono introdotti appositamente dallo stato per facilitare il lavoro di molti imprenditori o aziende. Se si sceglie il sistema di tassazione semplificato “Reddito meno spese”, gli uomini d'affari possono godere di alcuni innegabili vantaggi. Questi includono:

- una tassa sostituisce numerose tasse, il che riduce il carico fiscale su una società o un singolo imprenditore;

- Il processo di redazione di una dichiarazione è considerato semplice e comprensibile e tale documentazione viene presentata al Servizio fiscale federale solo una volta all'anno;

- se un singolo imprenditore non ha dipendenti nel sistema fiscale semplificato, non è richiesta la manutenzionecontabilità, poiché basta avere solo KUDiR;

- puoi usare questa modalità quando lavori su quasi tutti i tipi di attività;

- Gli imprenditori decidono da soli quale tipo di sistema fiscale semplificato verrà applicato durante il lavoro;

- l'importo dell'imposta dipende interamente dal reddito o dal profitto in entrata, quindi se non c'è reddito, viene pagato solo l'importo minimo della tassa, ed è anche possibile redigere e presentare una dichiarazione zero a il Servizio fiscale federale.

Si consiglia di richiedere il passaggio a questa modalità direttamente in fase di registrazione di una LLC o di un singolo imprenditore. Un altro vantaggio significativo è che i nuovi arrivati nel mondo degli affari possono contare su esenzioni fiscali quando utilizzano il sistema fiscale semplificato. Tale agevolazione è offerta agli imprenditori che si iscrivono per la prima volta fino al 2020. Devono scegliere un campo di attività relativo alla prestazione di servizi domestici, alla produzione di beni vari o al lavoro nella sfera scientifica o sociale. Le autorità locali di ciascuna regione, per vari motivi, possono ridurre l'aliquota, riducendo notevolmente il carico fiscale.

Difetti di sistema

La tassazione del reddito meno le spese presenta non solo vantaggi significativi, ma anche alcuni svantaggi.

Sono:

- non è consentito assumere più di 100 dipendenti, quindi questo sistema è adatto solo per aziende di piccole o medie dimensioni, e non solo i dipendenti a tempo pieno vengono presi in considerazione, ma anche le persone con cui si attinge sucontratto di diritto civile;

- all'anno, il profitto delle attività non deve superare i 50 milioni di rubli;

- il valore delle attività non deve essere superiore a 150 milioni di rubli;

- non è possibile passare a un altro regime semplificato fino all'inizio del prossimo anno.

In effetti, le carenze di un tale sistema sono considerate non troppo significative e gravi. Pertanto, la modalità è utilizzata da numerosi imprenditori e aziende.

Sfumature dei rapporti

Nella scelta del sistema di tassazione “Reddito meno spese”, gli uomini d'affari dovrebbero prepararsi alla necessità di redigere una dichiarazione annuale abbastanza semplice e comprensibile.

Le regole per il suo design sono le seguenti:

- il documento può essere completato a mano o su un computer;

- È consentito utilizzare programmi speciali creati e pubblicati di pubblico dominio dai dipendenti del Servizio fiscale federale, il che semplifica notevolmente la procedura di immissione delle informazioni in questo documento;

- il periodo fiscale per questo regime è un anno solare;

- entro il 31 marzo di ogni anno, devi presentare una dichiarazione al Servizio fiscale federale;

- solo la segnalazione ai fondi assicurativi viene inviata mensilmente e trimestralmente se l'imprenditore ha dipendenti;

- rapporti annuali contenenti informazioni sul numero medio di dipendenti in azienda;

- Inoltre, se hai dipendenti, devi presentare una dichiarazione 6-NDFL e certificati 2-NDFL.

Gli imprenditori dovrebbero comprendere le regole per il mantenimento di KUDiR, poiché solo questo documento puòindicare quali sono le entrate e le spese di un singolo imprenditore o azienda. Se durante una verifica fiscale si scopre che questo documento è mancante o mantenuto in modo errato, questa sarà la base per ritenere responsabile l'imprenditore.

Chi beneficia di questo regime?

Spesso scelto dal sistema "Reddito meno spese" per i singoli imprenditori e imprenditori, ma è importante assicurarsi che lavorare su un tale regime porti determinati benefici all'azienda. Si consiglia di utilizzare questo metodo di calcolo delle tasse nelle seguenti situazioni:

- un imprenditore è specializzato nel commercio al dettaglio utilizzando piccoli locali commerciali fissi, ma il sistema fiscale semplificato viene applicato solo se è impossibile utilizzare UTII in una determinata regione;

- sistema ideale per le piccole imprese rappresentate da organizzazioni di intrattenimento o imprese che forniscono vari servizi alla popolazione;

- È meglio utilizzare il calcolo delle entrate e delle spese se il margine è piccolo, quindi è consigliabile calcolare il reddito netto rappresentato dalla base imponibile.

Non è molto redditizio utilizzare un sistema semplificato se l'azienda interagisce con controparti che applicano l'IVA, poiché in questo caso non sarà possibile restituire parte dei fondi dallo Stato sotto forma di rimborso dell'IVA. Inoltre, questo regime non è adatto alle grandi imprese, poiché semplicemente non rispetteranno i requisiti del sistema fiscale semplificato. Non potrai partecipare alle gare d'app alto utilizzando questo sistema.

Caratteristiche contabili

L'oggetto della tassazione con "Reddito meno spese" è l'utile netto, quindi le specifiche della contabilità sono la necessità di calcolare la base imponibile. Per fare ciò, tutte le spese ufficialmente confermate e giustificate devono essere detratte dal reddito.

I ricavi delle attività includono:

- trasferimento di fondi da parte degli acquirenti al conto di regolamento di un imprenditore o di un'azienda;

- ricevuta di denaro dalla vendita al dettaglio di beni;

- reddito dalla differenza dei tassi di cambio;

- ricevuta di attività immateriali;

- ricompensa commissione;

- rimborso anticipato da parte degli acquirenti.

Tutti gli incassi di cui sopra saranno sicuramente registrati in KUDiR. Con il sistema "Reddito meno spese", quanti interessi vengono addebitati sulla base imponibile? Una volta che l'utile netto è stato determinato correttamente, ne viene addebitato il 15%.

Cosa è incluso nelle spese?

Prima di richiedere il passaggio a "Reddito meno spese", l'imprenditore deve assicurarsi di poter davvero far fronte al corretto calcolo della base imponibile. Gli ispettori fiscali hanno molti requisiti per le spese che riducono il reddito d'impresa. Devono essere supportati da documenti ufficiali e devono anche essere motivati. Come conferma vengono utilizzate le principali carte di pagamento, rappresentate da vari assegni, lettere di vettura, fatture o contratti.

Ai principali costi che gli imprenditori devono affrontare,include:

- acquisto di immobilizzazioni;

- acquistare beni diretti per la rivendita, nonché materiali o materie prime per attività produttive;

- spese di viaggio associate all'acquisto di beni per fare affari;

- servizi forniti da terzi a pagamento;

- affitto per spazio commerciale usato;

- imposta sul valore aggiunto imposta dalle società con cui collabora l'imprenditore;

- stipendi degli specialisti assunti;

- tasse e premi assicurativi per te e per i dipendenti.

La "semplificazione" per i singoli imprenditori è un'opzione eccellente, ma un imprenditore deve essere esperto su come contabilizzare correttamente le spese e le entrate. La correttezza del calcolo dell'imposta dipende da questo. Gli anticipi con il sistema fiscale semplificato devono essere pagati trimestralmente, pertanto è necessario compilare KUDiR in modo tempestivo. Particolare attenzione è rivolta al lato delle spese, poiché spesso gli imprenditori devono affrontare il fatto che dopo una verifica fiscale, gli ispettori addebitano tasse aggiuntive a causa della mancanza di conferma di determinate spese.

Regole KUDiR

La rendicontazione per "Entrate meno spese" è presentata dalla dichiarazione USN, che viene presentata ogni anno. Inoltre, è necessario un libro mastro per registrare tutte le ricevute di cassa, nonché le spese ufficialmente confermate.

Per le regole per la compilazione di KUDiR si applica quanto segue:

- tutti gli imprenditori che utilizzano il sistema fiscale semplificato sono tenuti a completare questo libro;

- il documento ne ha dueparti, poiché una parte è destinata al reddito e l' altra è utilizzata per inserire le spese aziendali;

- I dati vengono inseriti su base cumulativa;

- può essere compilato in forma cartacea o elettronica;

- viene creato un libro separato per ogni anno solare;

- se viene utilizzata una versione cartacea del documento, prima di inserire le informazioni, il libro viene numerato e cucito;

- se viene utilizzato un computer per mantenere il documento, quando si invia la dichiarazione USN, il libro deve essere stampato e approvato.

Tutti i singoli imprenditori in "Reddito meno spese" devono comprendere le regole per mantenere questa rendicontazione. In caso contrario, gli imprenditori potrebbero essere ritenuti responsabili dagli ispettori fiscali.

Come vengono calcolate le tasse?

È importante pagare trimestralmente gli anticipi sul sistema fiscale semplificato. Per calcolare l'imposta viene utilizzato il seguente algoritmo:

- per tre mesi, vengono riassunte tutte le entrate ufficiali delle attività;

- vengono calcolate le spese documentate e motivate, oltre che incluse nel KUDiR;

- spese detratte dal reddito;

- la base imponibile viene adeguata in caso di perdita in precedenti periodi di lavoro;

- La detrazione fiscale viene utilizzata se il commerciante ha già pagato la commissione di negoziazione;

- Non appena viene determinata la base imponibile, dovresti scoprire se si applica un'aliquota fiscale ridotta nella regione in cui vive l'imprenditore;

- calcola la dimensioneimposta, per la quale viene utilizzata l'aliquota standard (15%) o un'aliquota ridotta che può utilizzare un imprenditore.

Il calcolo viene effettuato per competenza. L'ultimo pagamento viene effettuato all'inizio dell'anno successivo e per il suo calcolo vengono prese in considerazione tutte le entrate e le spese di cassa per un anno di lavoro. Dopo aver determinato la base imponibile e l'importo dell'imposta, il pagamento viene ridotto dei fondi precedentemente trasferiti al bilancio. Sulla base dei valori ottenuti, viene compilata correttamente la dichiarazione USN, che viene consegnata al Servizio fiscale federale entro il 31 marzo.

Regole per completare la dichiarazione

Gli imprenditori che utilizzano questo regime sono tenuti a presentare annualmente una dichiarazione USN al Servizio fiscale federale. Include le seguenti informazioni:

- informazioni sull'imprenditore o sull'azienda;

- regole per il calcolo della base imponibile;

- reddito percepito per l'anno di lavoro;

- spese che devono essere giustificate e supportate da documenti ufficiali;

- la detrazione è indicata se l'imprenditore può usufruirne;

- dato l'esatto importo pagato dall'impresa o dal singolo imprenditore sotto forma di imposta.

È consentito utilizzare programmi speciali per compilare questa documentazione, il che semplifica notevolmente la procedura per la generazione di una dichiarazione.

Le sfumature del pagamento della tassa minima

Non è raro che gli imprenditori debbano affrontare una mancanza di profitto. In questo caso, possono presentare una dichiarazione zero al Servizio fiscale federale, ma allo stesso tempo l'imposta minima viene pagata a "Reddito meno spese". La sua dimensione è pari all'1% del totalericevute di cassa dell'azienda.

La differenza tra la tassa standard e la tassa minima può essere inclusa nelle spese differite della società.

La commissione minima viene calcolata solo alla fine dell'anno, poiché nel calcolo degli anticipi non è possibile determinare se ci sarà un profitto dalle attività della società alla fine del periodo d'imposta. Pertanto, trimestralmente è necessario calcolare gli anticipi, per i quali il 15% è determinato e pagato dall'utile netto. Alla fine dell'anno, puoi determinare esattamente quale tassa dovrai pagare: standard o minima. Se risulta che è necessario pagare la tariffa minima, potrebbe essere ridotta dai pagamenti anticipati precedentemente trasferiti. Se tali pagamenti superano la tassa minima, non possono essere pagati.

Pertanto, anche se un singolo imprenditore o un'azienda non ha profitti ufficiali, devi comunque trasferire una certa commissione minima al Servizio fiscale federale. È stato introdotto in tempi relativamente recenti e il motivo principale della sua applicazione è che molti imprenditori hanno deliberatamente utilizzato il regime per redigere una dichiarazione zero e non pagare alcun fondo al Servizio fiscale federale.

Conclusione

Quando si sceglie il sistema di tassazione STS, che addebita il 15% sull'utile netto calcolato correttamente, gli imprenditori possono godere di molti innegabili vantaggi. Ma un tale regime presenta alcuni svantaggi che dovrebbero essere considerati da ogni uomo d'affari.

Per un corretto lavoro su questo sistema, è importante pagare anticipi trimestrali e presentare annualmente le dichiarazioni dei redditi al Servizio fiscale federaledichiarazione. Inoltre, è necessario condurre correttamente KUDiR.

Consigliato:

Reddito aggiuntivo. Reddito aggiuntivo. Ulteriori fonti di reddito

Se, oltre al reddito principale, hai bisogno di un reddito aggiuntivo per permetterti di spendere di più, fare regali per te stesso e per i tuoi cari, allora da questo articolo imparerai molte informazioni utili

Tassazione. UTII: vantaggi e svantaggi

La tassazione secondo UTII è un regime speciale previsto per i singoli imprenditori e le organizzazioni impegnate in determinati tipi di attività. A differenza del sistema fiscale semplificato, il reddito effettivamente percepito dal soggetto non ha importanza. Il calcolo dell'UTII per i singoli imprenditori e le persone giuridiche si basa sull'utile stabilito dallo Stato

Tipi di tassazione e loro caratteristiche. Che tipo di tassazione scegliere

Oggi studieremo i tipi di tassazione per le persone giuridiche e gli imprenditori. Come sono? E cosa è meglio scegliere in questo o quel caso? Ogni singolo imprenditore dovrebbe conoscere i pro ei contro dei sistemi di pagamento delle tasse esistenti. In caso contrario, l'attività potrebbe fallire. Tutto questo e molto altro sarà discusso di seguito

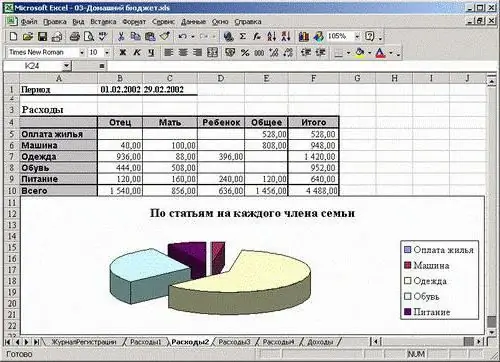

Reddito e spese familiari: caratteristiche e consigli per il calcolo

Il mantenimento del budget familiare non è una domanda facile. È necessario sapere come eseguire correttamente questa operazione. Cosa può aiutare? Come preventivare? Come salvarlo e persino accumularlo? Tutti i segreti di questo processo sono presentati nell'articolo

Imposta sul reddito sui salari con un figlio. Vantaggi dell'imposta sul reddito

Oggi impareremo come viene calcolata l'imposta sul reddito da uno stipendio con un figlio. Questo processo è già noto a molti cittadini. Dopotutto, le famiglie spesso godono di una serie di vantaggi. Perché no, se lo stato offre una tale opportunità?