2026 Autore: Howard Calhoun | [email protected]. Ultima modifica: 2025-06-01 07:14:15

Quando compili un ordine di pagamento per pagare le tasse, dovresti indicare lo stato del pagatore. Un elenco completo è presentato nel Codice Fiscale della Federazione Russa e in alcuni ordini del Presidente della Federazione Russa. Diamo un'occhiata più da vicino a come determinare lo stato di un contribuente.

Responsabilità

I contribuenti sono persone giuridiche e persone fisiche che pagano le tasse. Per legge, hanno i seguenti doveri:

- registrati presso il Servizio fiscale federale;

- tenere i registri delle entrate (spese) degli oggetti di tassazione;

- invia dichiarazioni e rendiconti finanziari al Servizio fiscale federale;

- inviare i documenti su cui è stato calcolato l'importo delle tasse;

- seguire i requisiti per eliminare le violazioni individuate, non interferire con i funzionari del Servizio fiscale federale nell'esercizio delle loro funzioni;

- per 4 anni, conserva i documenti contabili relativi al calcolo e al pagamento di tasse, entrate e spese sostenute.

I contribuenti devono inoltre notificare per iscritto al Servizio fiscale federale:

- apertura\chiusura di un conto - entro 10giorni;

- partecipazione alle organizzazioni - entro un mese;

- suddivisioni separate nella Federazione Russa - entro un mese;

- dichiarazione di fallimento, liquidazione o riorganizzazione - entro 3 giorni;

- cambio di luogo (residenza) - entro 10 giorni.

Diritti

A sua volta, il contribuente ha il diritto di ricevere dal Servizio fiscale federale:

- informazioni sulle tasse applicabili, chiarimenti sull'applicazione della normativa;

- utilizza i vantaggi a tempo debito;

- ottenere differimento e credito d'imposta;

- essere presenti all'ispezione sul campo.

Trovare informazioni

Come accennato in precedenza, uno dei doveri dei contribuenti è quello di pagare le tasse. In questo caso viene indicata la posizione del contribuente nell'ingiunzione di pagamento. In caso contrario, è possibile che i fondi non raggiungano il destinatario.

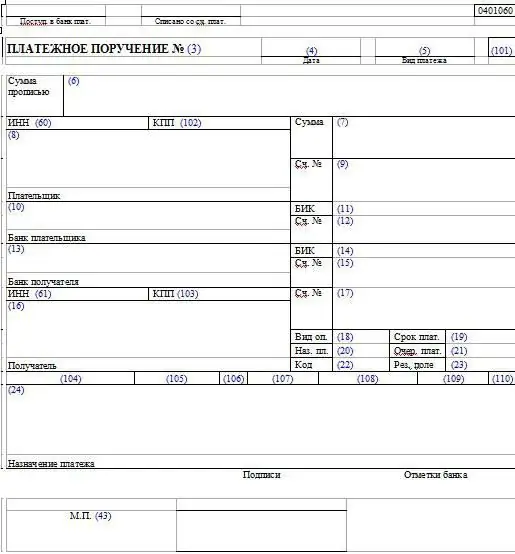

Lo stato di contribuente è un'informazione richiesta. Queste informazioni vengono utilizzate per identificare l'organizzazione. Lo stato di contribuente è costituito da un numero a due cifre e viene inserito nell'ordine di pagamento nel campo 101. La tabella mostra tutti gli stati esistenti.

| Codice | Decifrare il contribuente |

| 01 | Impresa |

| 02 | Agente fiscale |

| 06 | Commerciante estero |

| 08 | IP, avvocato, notaio che trasferisce i contributi al bilancio |

| 09 | IP |

| 10 | Notaio privato |

| 11 | L'avvocato che ha fondato il proprio studio |

| 12 | Capo della fattoria |

| 13 | Titolare di conto bancario |

| 14 | Il contribuente che paga il reddito agli individui |

| 16 | Partecipante FEA - persona fisica |

| 17 | Partecipante FEA - IP |

| 18 | Pagatore dei dazi doganali, non dichiarante |

| 19 | Imprese che trasferiscono fondi trattenuti dagli stipendi |

| 22 (21) | Membro (responsabile) del gruppo consolidato |

| 24 | Trasferimento di premi assicurativi individuali |

Divisione per tasse

Lo stato di contribuente attivo dipende dal tipo di imposta pagata. Ad esempio, se un'impresa trasferisce l'imposta sul reddito delle persone fisiche dallo stipendio dei dipendenti, è necessario inserire "02" nel pagamento. Se stiamo parlando del pagamento dei premi assicurativi - "08". Gli stati dettagliati delle commissioni sono elencati nella tabella seguente.

| Tasse | Stato |

| NDFL | 02 |

| Contributi a PRF, FSS, FFOMS | 08 |

| Imposta sul reddito, imposta sulla proprietà, trasporti | 01 |

| IVA | |

| UTII, STS, ESNH |

Verifica online

Puoi controllare lo stato del contribuente sul reddito personale attraverso il sito web del Servizio fiscale federale. Per non perdere tempo a inserire manualmente il TIN, gli sviluppatori KPP e 1C hanno implementato questa funzione nel programma aggiornato 1C: Contabilità. I risultati del controllo si riflettono nell'elenco dei clienti nella carta, nel registro delle fatture, nel libro degli acquisti (vendite) e nei documenti primari. Per controllare l'intero elenco dei clienti, è necessario generare un rapporto universale sul registro "Stato delle controparti" per periodi. Le opzioni di verifica sono regolate dal registro "Operazioni regolari" del sottosistema "Amministrazione" nel menu "Assistenza".

Dopo aver elaborato le informazioni, il programma restituisce i seguenti risultati:

- "L'organizzazione è elencata nel database" significa che la controparte è registrata e ha lo stato di attiva.

- "Attività cessata" significa che il contribuente è registrato nell'USRN, ma non aveva lo status di contribuente attivo. Qui sono possibili due opzioni: la controparte ha cessato le operazioni o il checkpoint è stato modificato.

- "Il checkpoint non corrisponde a quello specificato nel database" significa che la combinazione inserita di TIN, checkpoint non è mai stata nel registro.

- "Mancantecontroparte nella banca dati" significa che il contribuente non ha lo status di contribuente attivo; nessuno è stato registrato con il TIN specificato.

- "Non soggetto a verifica" - tale messaggio viene visualizzato se vengono inseriti i dati di un'organizzazione straniera.

Tutti i risultati della verifica riflessa sono validi per ±6 giorni dalla data della richiesta.

1С

Il servizio per la ricerca di clienti problematici in 1C è stato introdotto nel 2015. Gli aggiornamenti sono stati causati da modifiche alla legge federale n. 134, secondo la quale era necessario inserire i dati su tutte le fatture nella dichiarazione IVA. I controlli di stato online direttamente da 1C consentono di evitare errori durante la compilazione della dichiarazione. Se, in risposta alla richiesta, si riceve la comunicazione che il contribuente è iscritto, ma non aveva lo status di contribuente attivo, la riga con la controparte viene dipinta di grigio, se il cliente non si trova affatto in il registro - in rosso. Questi client si riflettono allo stesso modo nella riga "Controparte" quando si inseriscono i documenti primari.

Nel libro degli acquisti (vendite), il giornale di registrazione delle fatture, i risultati del controllo vengono visualizzati su un pannello separato. Se il report include documenti inattivi, questi vengono evidenziati in rosso e nel pannello viene visualizzato un pulsante per selezionare tali righe. Nella dichiarazione IVA integrata, i controlli vengono eseguiti sulla base delle informazioni delle sezioni 8-12 della legge federale, i suoi risultati vengono visualizzati sul pannello delle controparti.

Per impostazione predefinita, la verifica viene eseguita una volta alla settimana in background e viene eseguita da TIN. Per evitare errori durante l'inserimento dei dati nel database, è necessario controllarne la correttezza tramitescarico. Se le informazioni vengono inserite in modo errato, verranno evidenziate in rosso nella directory "Controparti". Tutti i documenti per tali clienti si rifletteranno allo stesso modo. Solo durante l'audit sarà possibile evitare la situazione in cui il contribuente è iscritto all'USRN, ma non aveva lo status di quello attuale ed è stato incluso nella relazione.

NDFL

Lo stato del contribuente, ma in forma diversa, deve essere verificato nel calcolo dell'imposta sul reddito delle persone fisiche. A seconda della fonte e del fatto che un individuo sia residente o meno, vengono stabilite aliquote fiscali diverse. Un russo può pagare l'imposta sul reddito delle persone fisiche con aliquote del 9, 13 e 35%. Un non residente deve trasferire al bilancio il 15% dell'importo dei dividendi ricevuti e il 30% di tutte le altre entrate. Oltre alla legislazione russa, esistono anche trattati internazionali per evitare la doppia imposizione. Le aliquote fiscali per i residenti dei paesi alleati sono determinate da questi atti.

Terminologia

Secondo l'art. 207 del Codice Fiscale della Federazione Russa, un residente è una persona fisica che si trova nel territorio della Federazione Russa per almeno 183 giorni in 12 mesi consecutivi. Il conto alla rovescia inizia dal momento in cui una persona arriva nel territorio della Federazione Russa, che è registrato nei documenti doganali.

Lo stato è fissato alla data di pagamento del reddito e specificato:

- per i non residenti senza residenza permanente - alla data di completamento del soggiorno nel territorio della Federazione Russa;

- per i russi con residenza permanente - alla data di partenza al di fuori della Federazione Russa.

Il ricalcolo della base viene effettuato al termine del periodo d'imposta. Considera un esempio di calcoloil numero di giorni di permanenza di un cittadino nel territorio della Federazione Russa.

Esempio

Il russo ha ricevuto entrate da imprese russe e straniere per l'anno. Durante questo periodo, viaggiò ripetutamente fuori dalla Federazione Russa per viaggi di lavoro:

- 01.03-20.04 - in Germania;

- 15.08.-14.09 - negli USA;

- 20.12-20.01 - in Turchia.

Lo status di contribuente dell'imposta sul reddito delle persone fisiche è determinato in base al calcolo del numero di giorni di soggiorno nel territorio della Federazione Russa. I giorni di passaggio della frontiera (01.03, 15.08 e 20.12) non sono inclusi in questo calcolo. Cioè, il contribuente ha trascorso 90 giorni fuori dal paese per un anno e 275 giorni nella Federazione Russa. È riconosciuto come residente fiscale e trasferisce le tasse al bilancio alle aliquote prescritte nel codice fiscale della Federazione Russa.

Eccezioni

Per alcune categorie di paganti, lo stato e il numero di giorni di permanenza nella Federazione Russa non hanno importanza. Il personale militare, i dipendenti delle autorità statali e delle autonomie locali, distaccati al di fuori della Federazione Russa, sono sempre riconosciuti come residenti fiscali.

Documenti

Il periodo di soggiorno e di assenza nel territorio della Federazione Russa deve essere supportato da documenti. Può essere un certificato del luogo di lavoro, rilasciato in base ai dati dei fogli presenze, una carta di immigrazione, un passaporto con segni di valico di frontiera, ecc.

Le persone che non hanno un'occupazione ufficiale, non lasciano la Federazione Russa, possono fornire un documento di identità per confermare il loro status di residente fiscale. Deve indicaredati su cittadinanza e luogo di residenza. In casi estremi, puoi fornire un certificato dell'alloggio e dei servizi comunali.

Consigliato:

Documenti del corriere: ordine individuale, fattura, modulo d'ordine, regole di consegna dei documenti e condizioni di lavoro del corriere

Il lavoro nel servizio di consegna è molto popolare oggi, soprattutto tra i giovani ambiziosi. Un corriere non è solo una persona che consegna pacchi, ma uno specialista qualificato che ha determinate capacità e può portare un pacco o una corrispondenza all'indirizzo specificato con alta qualità e tempestività

Ordine di pagamento: ordine di evasione, scopo

L'ordine di pagamento è menzionato nel Regolamento della Banca Centrale n. 383-P del 2012. Questo documento di regolamento viene creato in un istituto bancario per effettuare un trasferimento parziale di fondi

Esempi di compilazione degli ordini di pagamento. Ordine di pagamento: campione

La maggior parte delle imprese paga varie tasse e commissioni al budget. Molto spesso questo viene fatto con l'aiuto di ordini di pagamento. Come comporli correttamente?

Commissione di trading: dettagli per il pagamento. Come compilare un ordine di pagamento?

Nelle città di importanza regionale, dal 2015 è stata introdotta un'imposta sulle vendite. Devi pagarlo in caso di registrazione per l'uso dell'oggetto di scambio in uno dei tipi di attività. Successivamente, parleremo di quando e come trasferire la commissione di trading, verranno indicati anche i dettagli del pagamento

Come scoprire gli arretrati fiscali. Come visualizzare "Le mie tasse" nell'account personale del contribuente

Non sai come visualizzare "Le mie tasse" online? Per l'azione, l'utente moderno dispone di un'ottima scelta di approcci alternativi. E oggi dobbiamo incontrarli