2026 Autore: Howard Calhoun | calhoun@techconfronts.com. Ultima modifica: 2025-01-24 13:19:09

implementazione. Pertanto, è necessario sapere come compilare una dichiarazione IVA.

Cos'è l'IVA?

Se dici al profano in parole semplici cos'è l'IVA, assomiglierà a questo: questo è un tipo di tassa pagata da un produttore allo stato per creare (o vendere qualcosa creato da altri) un prodotto da che poi realizzerà un profitto, superando il costo della sua produzione.

In altre parole, l'imposta è calcolata dalla differenza tra il prezzo di vendita del prodotto e l'importo dei fondi investiti nella sua acquisizione (o fabbricazione). Si precisa che il venditore si risarcisce comunque l'importo dell'IVA, deponendola nel costo finale della merce.

Chi e come dovrebbe riferireIVA

La legge sulle tasse nell'articolo 174.1 del codice sulle tasse e le tasse dice che questa tassa deve essere dichiarata:

- soggetti che non sono soggetti all'imposta specificata (per maggiori dettagli - articolo 173, comma 5);

- persone fisiche e giuridiche, se pagano l'IVA;

- agenti fiscali definiti dall'articolo 161.

Sapere come compilare una dichiarazione IVA, bisogna anche attenersi alla regola secondo la quale le imprese che non sopportano l'onere del pagamento delle tasse, ma forniscono fatture ai propri clienti, devono dichiarare il valore fiscale.

L'articolo 80 del Codice stabilisce che la dichiarazione di tale imposta può essere presentata sotto forma di domanda per l'intero importo dell'utile, la sua origine, le spese sostenute, l'oggetto d'imposta, i benefici, l'importo di IVA maturata e altre informazioni documentate, su cui si determina il calcolo delle imposte.

I contribuenti IVA presentano tutta la documentazione di rendicontazione con le informazioni pertinenti nel loro luogo effettivo di registrazione per un periodo fino al 20° giorno di calendario del mese successivo al periodo imponibile.

Gli aggiornamenti dell'articolo 174 entrati in vigore dal primo giorno dell'anno in corso obbligano tutti i contribuenti (indipendentemente dal numero dei dipendenti) a presentare una dichiarazione di forma adeguata utilizzando i canali delle telecomunicazioni attraverso l'apposito flusso documentale operatore.

Disposizioni di base per la segnalazione

Compila ora la dichiarazione IVAeffettuato senza modifiche - in conformità con l'ordinanza ufficiale del Ministero delle Finanze n. 104n del 15 ottobre 2009. Ma nella lettera della SN federale (17 ottobre 2013 n. ED-4-3 / 18585 "Sulla compilazione delle dichiarazioni dei redditi presentate alle autorità fiscali"), si raccomandava di introdurre OKTMO invece di OKATO dall'inizio del primo mese dell'anno.

Se il modulo di dichiarazione IVA viene compilato correttamente, all'azienda viene garantito il rimborso delle tasse. Ecco perché è importante capire come compilare correttamente una dichiarazione IVA ed essere in grado di utilizzare il piano strutturale per la compilazione di un documento di rendicontazione.

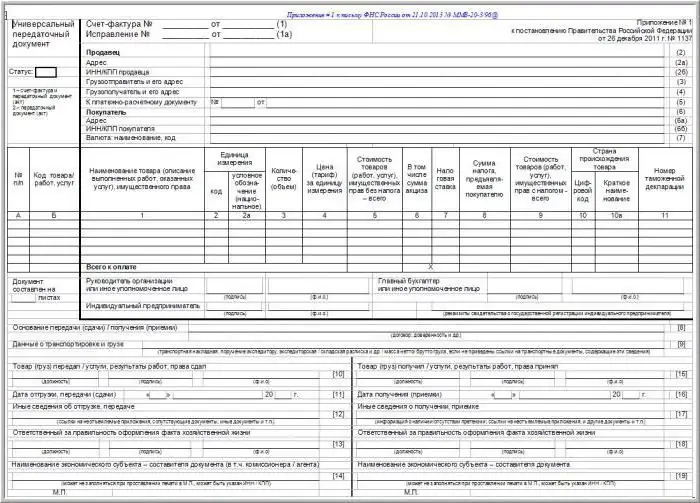

L'articolo spiega come completare la dichiarazione IVA. La sua forma contiene determinati elementi.

Sezioni principali di un documento di dichiarazione dei redditi

Forma del titolo:

- La prima sezione è l'intero importo dell'imposta trasferita al bilancio statale.

- La seconda sezione riguarda le detrazioni, secondo le informazioni degli agenti fiscali, trasferite all'erario dello Stato.

- La sezione 3 della dichiarazione IVA calcola gli importi dedotti con un'aliquota dello 0%.

- App. 1 per la terza sezione - l'importo dell'imposta pagata, che è apparsa a seguito del ripristino.

- App. 2 per la terza sezione - il calcolo dell'importo dell'IVA per le prestazioni di servizi, il commercio di prodotti vari, la reiscrizione dei diritti dei proprietari, l'IVA (residenza di altri paesi le cui attività si svolgono tramite uffici di rappresentanza organizzati).

- Nella quarta sezione, devi calcolare l'IVA in base alle transazioni che hanno uno commercialeessenza su cui viene confermato il tasso zero.

- Quinta sezione - Calcola i costi delle attività commerciali con un tasso di valore aggiunto concordato.

- Sesta sezione - L'IVA è calcolata in relazione ad azioni di tipo commerciale senza conferma ufficiale.

- 7 La sezione della dichiarazione IVA si riferisce ad attività commerciali non incluse nella tassazione dell'IVA, che non sono riconosciute come contribuenti, oa lavorazioni che vengono svolte al di fuori del territorio della Federazione Russa.

Quest'anno la corrispondente compilazione della dichiarazione IVA implica la presenza obbligatoria di un frontespizio compilato. Se la pratica di un determinato rappresentante di un'organizzazione imprenditoriale include azioni indicate nei documenti normativi, le sezioni rimanenti sono incluse nel documento di rendicontazione in base alla struttura.

Le istruzioni per la compilazione indicano che i contribuenti IVA dovrebbero prendere libri di vendita, libri di acquisto e registri contabili come base per la preparazione di una dichiarazione (è possibile la contabilità fiscale).

Esempio: dichiarazione IVA 2014

Il documento di dichiarazione dei redditi in discussione è in preparazione con un frontespizio. Il certificato di registrazione presso le autorità fiscali indica che, prima di tutto, vengono inserite le informazioni sul checkpoint e sul TIN.

La voce "Numero di rettifica" implica il codice del tipo di documento di consegna (in caso di deposito primario - 0, documento revisionato - 1). I codici della dichiarazione IVA includono anche un codice contenente le informazioni sulla procedura di compilazione della dichiarazione nel periodotassazione.

La colonna "Anno di rendicontazione" dovrebbe contenere informazioni sull'anno in cui viene presentata la dichiarazione IVA. Il modulo deve essere numerato, indicando su di esso il numero del servizio di riferimento che accetta la segnalazione. Contestualmente viene indicato un codice 400, indica che il contribuente è registrato nello stesso luogo in cui è stato presentato il documento.

In base al classificatore del codice dell'attività economica di quest'anno, designare OKVED. Nel paragrafo "Confermo l'accuratezza e la completezza delle informazioni specificate nella presente dichiarazione", viene inserito un codice il cui numero dipende da chi ha firmato il documento (capo dell'organizzazione - 1, persona autorizzata - 2).

Le iniziali e il dipinto sono riportati nella colonna "Firma". Se la firma è stata effettuata con una procura notarile, le informazioni sulla carta ufficiale, che conferma tutti i poteri conferiti al firmatario, sono inoltre riportate nella colonna "Documento indicante i poteri del rappresentante".

Piano dettagliato

Come compilare una dichiarazione IVA secondo il piano sviluppato:

- la prima sezione mostra le informazioni sugli importi delle tasse che sono soggette a trasferimento al bilancio statale o sono previste per il rimborso;

- nella riga 010 viene inserito il codice OKTMO (da inizio anno è valido OKTMO OK 033-2013);

- colonna 020 - qui viene inserito in cifre il tipo di classificazione del budget, creata ai fini del calcolo dell'IVA (18210301000011000110);

- nel rigo 030 inserire i dati in termini quantitativi sull'imposta da versare all'erario dello Stato;calcolato indipendentemente dalle entità commerciali che emettono fatture;

- la colonna 040 indica l'importo dell'imposta destinata al pagamento, come previsto dall'articolo 173 (comma 1);

- nella colonna 050 viene registrato l'importo del rimborso previsto dal bilancio statale;

- I valori finali di 040 e 050 sono calcolati in base alle informazioni nella sezione 3.

Come compilare una dichiarazione dei redditi IVA per gli agenti fiscali per i quali è prevista la seconda sezione del documento? Considera un esempio. La dichiarazione IVA si presenta così:

- la riga 010 serve per annotare il codice del motivo della registrazione di una filiale di un'organizzazione straniera che controlla il pagamento delle tasse e presenta la documentazione finanziaria;

- la riga 020 mostra il nome completo di un'entità commerciale straniera che non è registrata presso l'autorità fiscale;

- nella riga 030 inserisci il TIN di questo soggetto;

- nella riga 040 il codice viene inserito in base al classificatore di budget;

- la riga 050 è il codice secondo il classificatore dei territori dei comuni;

- nella riga 060 annotare i calcoli finali per l'IVA destinata al pagamento da parte dell'agente fiscale;

- la riga 070 serve per annotare il codice dell'attività svolta dall'ente che deve calcolare e pagare le tasse;

- la riga 080 mostra l'importo dell'IVA calcolato dall'agente nel periodo di tassazione corrente;

- la riga 090 registra l'importo delle detrazioni fiscali che vengono calcolate rispetto alle transazioni future per la vendita di beni (servizi, lavori).

C'è un punto che deve essere sottolineato nella formulazione della dichiarazione IVA 2014. Il modulo può essere compilato con modifiche in alcuni casi. Se non ci sono dati nella colonna 080, il valore della colonna 090 viene registrato in 060. In assenza di dati nella colonna 090, il valore di 080 viene registrato in 060. La terza sezione mostra i tassi di l'imposta stessa, la sua base, l'importo dell'imposta già maturata, l'importo di tutti i rimborsi. La presentazione della dichiarazione IVA implica solo la corretta esecuzione, che dovrebbe assomigliare a quella di seguito descritta.

- il pagatore deve indicare il proprio KPP e TIN;

- 010-040 visualizza i dati sull'importo dell'imposta ad una determinata aliquota e sulla base imponibile determinata dagli articoli 153-157 e 159 del Codice Fiscale;

- 010, 020 - righe per importi soggetti a aliquote del 18% e 10%. Il dato si calcola moltiplicando i numeri gr. 3a sezione per 10 o 18 e dividendo il totale per 100.

Disegno riga per riga della terza sezione

- Per calcolare 030, 040, si moltiplicano i valori del paragrafo 3 della sezione. 3 per 18, quindi dividi per 118 (se necessario, 18 viene sostituito da 10, 118 - 110).

- 050 - qui il volume della base imponibile e il calcolo dell'IVA sono indicati quando l'impresa viene venduta come proprietà.

- 060 - in questo paragrafo, i dati sulla base imponibile e il suo volume maturato durante la produzione dell'impiantolavori di costruzione per scopi personali.

- 070 - qui vengono inseriti i volumi dei pagamenti in conto di transazioni commerciali future; qui, gli assegnatari registrano le informazioni sui vari pagamenti in conto di operazioni di realizzazione pianificate.

- 080 - contiene informazioni sugli oneri relativi al pagamento di offerte che contribuiscono all'aumento della base imponibile (sezione 162).

- 090 - l'importo dell'IVA da ripristinare. Inoltre, in 090 e 100, inseriscono i dati sull'importo che è stato dichiarato all'acquisto e precedentemente accettato per la detrazione, deve essere ripristinato durante le transazioni tassate allo 0%.

- 110 - dati sul calcolo dell'IVA, che vengono presentati al cliente al momento del bonifico.

- 120 - qui viene inserito l'importo totale dell'imposta sul valore aggiunto.

- 130-210 - Importi IVA determinati per la detrazione. Nota importante: al rigo 200, il venditore inserisce i dati registrati nel paragrafo 070 della sezione 3. Inoltre, qui sono annotati gli importi accettati in detrazione dal successore della proprietà e da questi maturati sui volumi dei vari pagamenti.

- 210 - i valori sono inseriti dall'acquirente, che è obbligato a pagare l'imposta. Si tratta di informazioni sui valori della detrazione e dell'accredito alla tesoreria statale.

- 220 - qui il risultato della somma dei punti 150-170, 200 e 210, 130.

- 230 - dati sull'importo finale dovuto per l'intera sezione.

- 240 - l'importo finale calcolato per diminuire per la sezione corrente.

Nella quarta sezione si inseriscono le informazioni sugli atti che non sono assolutamente soggetti all'onere fiscale, ovveroil tasso per il quale è zero.

Standard di riempimento

- La colonna 1 contiene le transazioni sotto forma di codici.

- Nella colonna 2, le basi imponibili sono prescritte per i codici la cui aliquota è zero per il periodo di riferimento.

- La colonna 3 mostra le informazioni sulle detrazioni per le operazioni dai punti 1 e 2.

- La colonna 4 è progettata per visualizzare l'importo dell'IVA per ciascun codice.

- La colonna 5 contiene i dati sull'accumulo delle tasse che in precedenza erano deducibili per le azioni che non avevano un motivo documentato per l'aliquota dello 0%.

- La decima riga mostra l'intero importo dell'imposta deducibile (la terza colonna + la quarta colonna - la quinta colonna).

È necessario compilare la quinta sezione se l'organizzazione ha il diritto di includere gli importi fiscali con un'aliquota zero documentata nelle detrazioni fiscali.

C'è un certo sistema per completare questa sezione.

- La colonna 1 contiene informazioni sul codice operazione.

- La colonna 2 mostra le tasse per ogni processo, con un'aliquota zero confermata richiesta.

- La colonna 3 riflette l'importo dell'imposta per tutte le transazioni.

- La colonna 4 contiene le basi imponibili per ogni codice.

- La colonna 5 fissa il volume delle tasse per aliquote zero irragionevoli dei codici che avevano il diritto di detrarre durante il periodo indicato nella dichiarazione.

La sezione sei è redatta se l'organizzazione ha svolto attività con giustificazione non confermata per tassazione zerotariffa.

Design:

- Colonna 1 - informazioni sui codici operativi.

- Colonna 2 - per ogni azione vengono visualizzate separatamente le basi imponibili, come specificato nell'articolo 167 della normativa tributaria.

- La colonna 3 contiene una nota sull'importo delle tasse.

- La colonna 4 inserisce le informazioni sulle detrazioni sulle vendite per tutti i codici per i quali non sono confermate le tariffe zero.

- I risultati per le colonne 2, 3, 4 sono inseriti nella riga 010.

- Se i dati nella colonna 3 della riga 010 sono maggiori dei dati nella colonna 4 della riga 010, la riga 020 viene compilata.

- Se c'è una situazione opposta a quella sopra descritta, compila la riga 030.

La settima sezione contiene informazioni sulle attività esentasse o esentasse e sulle transazioni estere.

- 1 colonna 010 - informazioni sui codici di operazione.

- 2 colonna 010 - il costo delle proposte non soggette a IVA e vendute all'estero.

- 3 colonna 010 - il prezzo di acquisti tangibili o servizi non soggetti a IVA (rispetto a ciascun codice).

- 4 colonna 010 - informazioni sugli importi fiscali ricevuti al momento del pagamento di offerte commerciali.

- 020 riga documenta gli importi di pagamento (o anticipo) per offerte commerciali effettuate (effettuate) per più di sei mesi.

Responsabilità per informazioni imprecise

Quanto sopra ha descritto le regole di base per la preparazione dei documenti fiscali per la presentazione di una denuncial'autorità competente. Si segnala che l'articolo 81 del Codice Fiscale definisce le azioni in caso di dati inviati insufficienti, compilazione errata delle sezioni e altri errori.

Se vengono rilevate delle carenze, l'organizzazione è tenuta a presentare una dichiarazione IVA modificata. Inoltre, per la presentazione di un "chiarimento" vengono addebitate una multa e arretrati a favore dello Stato. La base della legislazione fiscale del nostro paese prevede i casi in cui un ente obbligato a pagare le tasse ha la possibilità di liberarsi della responsabilità di fornire una rendicontazione aggiornata.

In quali casi si può evitare la responsabilità del "chiarimento"?

- Il contribuente è riuscito a fornire informazioni aggiornate prima che l'ispettorato tributario gli notificasse la scoperta del processo di sottovalutazione dell'importo dell'imposta, che viene fissato come pagamento, o prima della notifica dell'inizio di una verifica finanziaria di la situazione attuale.

- L'importo residuo e gli interessi sono stati pagati anticipatamente, prima che fosse fornito il "chiarimento" al fisco.

Peculiarità del deposito delle dichiarazioni riviste

Innanzitutto va notato che il "chiarimento" deve confermare integralmente le informazioni corrette. È inoltre necessario tenere conto del fatto che la dichiarazione IVA non prevede il periodo d'imposta per ciascun contribuente come lo stesso periodo di tempo.

Tutti i dati devono essere conformi alle norme stabilite dalla legge. Gli agenti fiscali possono riflettere i dati di quei contribuenti che hannoquali errori o distorsioni sono stati trovati.

In generale, ci sono due ragioni principali per la necessità di fornire informazioni chiarite: pagamento insufficiente o pagamento in eccesso. In caso di mancato pagamento dell'imposta da parte dell'organizzazione, è obbligata a inserire informazioni chiarificatrici. Ma se l'errore è stato scoperto dal contribuente dopo la presentazione della dichiarazione e non ha portato a una sottovalutazione della base imponibile, viene rimosso l'obbligo di correggere le informazioni da parte dell'organizzazione.

Per restituire denaro all'erario in caso di pagamento in eccesso, inoltre, non è necessario presentare un "chiarimento". Ciò è regolato dall'articolo 78 della normativa tributaria. Ma allo stesso tempo, va detto che le autorità fiscali adottano un approccio molto responsabile alla restituzione dei fondi e si sforzano di confermare il fatto del pagamento in eccesso con una dichiarazione aggiornata. Pertanto, nel caso in cui l'organizzazione intenda restituire gli importi pagati in eccesso, è meglio presentare la "chiarimento" al servizio fiscale.

Come verificare le detrazioni fiscali

Se un'organizzazione svolge le funzioni di agente fiscale, tali detrazioni sono soggette a un controllo particolarmente rigoroso (sono indicate al rigo 210 della terza sezione). Questi dati vengono compilati dagli stessi contribuenti.

Allo stesso tempo, c'è un elenco di organizzazioni per le quali non sono previste detrazioni fiscali:

- Coloro che sono esenti dal pagamento dell'IVA ai sensi dell'articolo 145 della normativa in materia di imposte e tasse.

- Imprese che vendono beni materiali e proprietà confiscati.

- Le organizzazioni che agiscono come intermediari (e partecipano agli accordi) nella vendita di offerte commerciali di imprese estere nonregistrato presso il servizio fiscale nella Federazione Russa.

Un sostituto d'imposta può richiedere una detrazione IVA per l'acquisto di prodotti commerciali da aziende di origine straniera, nonché per l'acquisto o la locazione di proprietà comunali.

L'elenco dei documenti per confermare la legittimità della richiesta di detrazione è piccolo. Questi sono tutti documenti di pagamento contenenti l'informazione che la trattenuta IVA è stata versata al bilancio dello Stato; le fatture devono essere fornite anche dal contribuente. Puoi contare sulla detrazione solo quando le acquisizioni sono destinate ad essere utilizzate per attività soggette ad IVA.

Ci sono alcune cose importanti da notare sulle fatture. Nel caso in cui si intenda la detrazione “dell'agente”, essa è confermata da documenti che sono stati compilati direttamente dall'agente stesso. L'organizzazione in questa opzione redige autonomamente fatture in due copie. Una copia viene conservata nel giornale di registrazione per il controllo delle fatture emesse, viene fissata nel libro di vendita entro la data di redazione finale del documento.

Un' altra copia viene inviata al registro delle fatture ricevute e registrata nel giornale di registrazione acquisti. Queste regole sono stabilite dal Decreto del Governo della Federazione Russa, adottato nel dicembre 2000 (n. 914).

Occorre inoltre prestare attenzione al fatto che nella suddetta opzione la fattura non è emessa dal soggetto venditore, pertanto non è ammessa la richiesta di detrazione dall'importo dell'anticipo che è stato trasferito. Puoi utilizzare i tuoi vantaggi fiscalisolo quando i prodotti avanzati saranno finalmente registrati.

Ci auguriamo che le nostre informazioni ti aiutino a calcolare correttamente l'IVA ea compilare correttamente la dichiarazione.

Consigliato:

Compilazione TORG-12: regole per la compilazione di una lettera di vettura

Questo articolo discute i documenti primari, la lettera di vettura TORG-12, le regole per la compilazione, il modulo e il modulo, il suo scopo e i requisiti delle ispezioni ispettive

Esempi di compilazione di una lettera di vettura. Regole per la compilazione di una lettera di vettura

Affinché le attività aziendali siano pienamente conformi ai requisiti di legge, durante la compilazione dei documenti è necessario seguire le istruzioni stabilite. Questo articolo discute esempi di compilazione di una lettera di vettura e altri documenti di accompagnamento, il loro scopo, struttura e significato nelle attività delle organizzazioni

Chiarire la dichiarazione IVA: compilazione campione, scadenze

Se la dichiarazione per l'imposta specificata è già stata presentata e l'errore nei calcoli è stato scoperto in seguito, è impossibile correggerlo nel documento stesso. Sarà necessario presentare una dichiarazione IVA (UD) specificata in aggiunta

IVA: scadenze. Termine ultimo per la presentazione della dichiarazione IVA

L'IVA è un'imposta indiretta pagata dalle imprese in molti paesi. Qual è la specificità della sua versione russa? Quali sono le sfumature del pagamento dell'IVA e della rendicontazione nella Federazione Russa?

Dichiarazione dei redditi sui trasporti. Compilazione del campione e scadenze per la presentazione di una dichiarazione

In Russia, le auto dotate di motori sono tassate. Maggiore è la potenza del veicolo (TC), più soldi devi pagare. Per ulteriori informazioni su come effettuare un calcolo e compilare una dichiarazione, continua a leggere