2026 Autore: Howard Calhoun | [email protected]. Ultima modifica: 2025-01-24 13:18:53

La cambiale è un tipo di garanzia progettata per determinare la relazione finanziaria tra entità commerciali. Il disegno di legge è stato introdotto in circolazione in tempi antichi. Come strumento di regolamento universale, è ancora attivamente utilizzato nella circolazione delle risorse finanziarie.

Pagherò cambiario: essenza della carta, riempimento del campione, date di scadenza

La procedura per la circolazione dei cambiali è stata ufficialmente fissata in forma legislativa nel 1930 con la convenzione di Ginevra. L'URSS ha adottato questa pratica nel 1936. Un anno dopo, è apparso il proprio regolamento sulla procedura per l'utilizzo delle fatture. Nello stesso evento ufficiale sono state definite le tipologie di cambiali: cambiale e cambiale.

Secondo l'essenza di base di tutte le descrizioni, una cambiale è un tipo speciale di titoli, che è un titolare di cambiali. Considerata per tipologia, la cambiale svolge una funzione leggermente diversa. Ha lo scopo di trasferire obbligazioni di debito a terzi. Una cambiale, a sua volta, presume che la suail proprietario ha il diritto di rimborsare il debito solo a colui che è il titolare delle sue cambiali.

Ci sono requisiti speciali per entrambi i tipi di documenti, uno dei quali è la possibilità di vendere i documenti solo in formato cartaceo. I requisiti per loro sono fissati anche a livello ufficiale. Pertanto, l'elenco dei dettagli obbligatori per le cambiali è stato stabilito dal decreto n. 104/1341 nel 1937 ed è tuttora rilevante.

Contenuti

Il contenuto dei due tipi di banconote è leggermente diverso l'uno dall' altro. Lo schema di riempimento della cambiale deve seguire la seguente struttura:

- Nome del titolo. La definizione è scritta nella lingua in cui è redatto l'intero documento.

- Formulazione su chi e quanto pagare. Inoltre, non sono indicate le condizioni per l'insorgere di obbligazioni di debito.

- Data del pagamento.

- Dove deve essere indirizzato il pagamento.

- Iniziali del proprietario.

- Data e luogo del documento.

- Firma del titolare della fattura.

Contenuto del tipo di cambiale

Il tipo di trasferimento segue la seguente struttura:

- Titolo del documento. Il tipo non è specificato.

- Enunciato arbitrario sullo scopo del documento: a chi e quanto devi pagarlo.

- Iniziali del pagatore.

- Determina la data di scadenza.

- Dove deve essere diretto il pagamento.

- A chi devono essere diretti i fondi.

- Data e luogostesura di un documento.

- Firma del titolare.

Questa è la differenza tra cambiali e cambiali. L'aspetto di questo documento sarà discusso di seguito. Data l'importanza finanziaria e giuridica di questo tipo di titoli, la procedura per la loro circolazione è regolata a livello legislativo federale. Inoltre, ogni voce sarà considerata dal punto di vista delle leggi.

La somma e le sue caratteristiche

Quali importi possono essere trasferiti tramite cambiale? Ci sono restrizioni o raccomandazioni? Il modulo di cambiale o di qualsiasi altro tipo deve contenere l'importo in cifre e in lettere. Se questi due indicatori differiscono, l'importo indicato in parole è considerato corretto. Se è consentito indicare diversi importi di debiti, allora quello inferiore a tutti gli altri è considerato corretto.

La scadenza di una cambiale è valida con un avvertimento: deve essere specificata o non specificata. Se non specificato, soggetto a rimborso immediato. Tuttavia, non sono consentiti rimborsi parziali: l'intero importo specificato deve essere pagato in una sola volta.

Il principio della formazione del debito è a scelta e accordo delle parti. Possono accettare di pagare interessi o altri premi sul prestito. Se sussistono tali condizioni, possono essere scritte sotto forma di cambiale o indicate come domanda separata. Il diritto a percepire gli interessi è valido se il documento stesso indica il termine di pagamento o è fissato il termine di presentazione. Se queste condizioni non sono soddisfatte, si considera che i tassi di interesse sul debito non sono indicati in cambiale. Se l'importo ècorrettamente, quindi, secondo le regole generali, il titolare deve pagare tale importo senza riferimento ad altre condizioni.

Termini di pagamento

La normativa prevede il diritto di scelta per ogni fase di circolazione delle cambiali. Il pagamento di una cambiale o di qualsiasi altro tipo di titoli di questa serie non fa eccezione. Ci sono quattro tipi di termini di pagamento tra cui il titolare può scegliere:

- "In un giorno specifico" - rimborsabile alla data specificata.

- "Data specifica dal momento della stesura" - il conto alla rovescia per il rimborso dovrebbe iniziare dalla data di redazione, che è indicata nel documento stesso.

- "Periodo specifico dal momento della presentazione" - il tempo dovrebbe essere contato dalla data di ricezione in mano. La data di presentazione è fissata nel documento stesso.

- "Sulla presentazione." Nonostante il nome categorico, la normativa consente delle riserve: per legge deve essere presentata entro 1 anno dalla data di emissione.

Se il documento non specifica la data di scadenza, dovresti concentrarti sulla data di emissione. La cambiale e lo statuto della cambiale stabilisce che tali strumenti devono essere riscattati entro un anno dalla data di emissione. Se non viene indicata né la data di emissione né quella di scadenza, il documento perde il suo valore finanziario e giuridico.

Dove e come effettuare un pagamento? Il termine per una cambiale e altri parametri di pagamento sono indicati nel documento stesso. In caso contrario, per impostazione predefinita, il luogo di pagamento è l'ubicazione del pagatore. Se ce ne sono diversisono indicati luoghi di pagamento diversi o nessuno, quindi questo fatto serve anche come base per la perdita di forza finanziaria e giuridica del documento.

Cos'è una fattura aval?

L'obbligazione di pagamento ha il diritto di richiedere una garanzia. Nella circolazione delle cambiali questo aspetto è chiamato aval. L'avalist può essere un istituto finanziario rappresentato da una banca o da un' altra persona che garantisce il pagamento. Allo stesso tempo, non è necessario che l'avalist sia direttamente correlato agli obblighi del documento. Un accordo su cambiale o altro può formulare questo aspetto come garanzia di una cambiale

L'appendice al contratto di cambiale, dove dovrebbe essere descritto l'ordine dell'avalist, è chiamata allonge. La posizione dell'avalist può anche essere indicata da un'iscrizione diretta nella stessa forma del disegno di legge. Se viene emesso un allonge, in esso devono essere indicate le seguenti informazioni:

- Per chi viene rilasciata la garanzia di pagamento.

- Luogo e data di formazione del documento.

- Firme dei partecipanti: di solito si tratta delle prime persone dell'istituto finanziario e dei relativi sigilli.

Al momento della sottoscrizione del presente documento, la responsabilità dei pagamenti è divisa equamente tra l'avente diritto e il soggetto per il quale viene rilasciata la garanzia. La disposizione sulla cambiale nella legislazione sulle cambiali prevede che se il pagamento viene rimborsato dal solo richiedente, i diritti sulla cambiale e tutte le sue conseguenze gli vengono trasferiti incondizionatamente.

Il vantaggio pratico dell'avalizzazione è che la procedura aumenta l'affidabilità di tali documenti. Può essere applicato nei casi in cuiil creditore dubita dell'integrità del debitore. In tali casi, il creditore ha il diritto di esigere garanzie aggiuntive nella persona di quegli enti di sua fiducia. L'avalizzazione si applica alle cambiali cambiali e trasferibili. Può riguardare l'intero importo del pagamento o parte di esso.

Aspetto del documento

Il fatto che una fattura sia, in parole povere, un'obbligazione trasferita, è già stato risolto. Nello stesso regolamento, dove la cambiale è stata ufficialmente riconosciuta come strumento finanziario, sono previsti chiari requisiti per gli altri parametri. Quindi, la sua principale differenza rispetto ad altri titoli è l'indicazione che si tratta di una cambiale. Sono obbligatorie anche le informazioni sul cedente e su colui che riceve. La differenza nella redazione dei due tipi di documenti è che la cambiale indica la persona che è obbligata a rimborsare il debito.

Assicurati di tenere in considerazione: se la persona che rimborsa il debito non è specificata, il documento perde il suo status.

La cambiale nella sua funzionalità contiene diverse riserve. Sono i seguenti:

- Se l'indirizzo del debito non è specificato nel documento, per impostazione predefinita questo luogo è l'indirizzo del debitore.

- Se hai dimenticato di indicare il luogo di formazione del documento, si considera redatto presso il luogo di residenza dell'intestatario della cambiale.

- Se viene data una data di scadenza specifica, dovresti rispettarla. In caso contrario, il debito deve essere rimborsato al ricevimento della fattura nelle mani del destinatario.

Quale carta dovrebbe utilizzare il campione di cambiale? Primasono stati utilizzati i moduli emessi da Goznak dell'URSS. Contenevano filigrane speciali e altre misure anticontraffazione. Questo modulo è rimasto in uso fino agli anni '90. Gli spazi vuoti erano rigorosamente controllati e il loro aspetto era facilmente riconoscibile. Attualmente, la legge sulle cambiali consente l'uso di carta comune.

Viste

Dal riconoscimento ufficiale delle cambiali, ne sono apparse in circolazione altre tipologie. La classificazione viene effettuata in base a diversi parametri. Considerali in dettaglio:

- Commodities. Questo tipo è utilizzato per accordi reciproci in circolazione di merci. Agisce come garante del pagamento per l'acquisto e la vendita di beni, aggirando la garanzia bancaria.

- Ordine. Ha altri nomi: nominale o vuoto. Si differenzia in quanto solo una persona specifica indicata nel documento stesso ha il diritto di ricevere i fondi per il debito.

- Advance è una cambiale utilizzata come anticipo per il lavoro da svolgere. Il titolare lo emette al ricevimento dei fondi.

- I buoni del Tesoro sono emessi dalla Banca Centrale su richiesta del Governo. La validità di tali fatture di solito non supera i sei mesi.

- Le cambiali bancarie hanno diritto a essere ricevute dalle persone che forniscono prestiti alla banca.

Tipi di fatture atipici

Qualsiasi strumento finanziario può essere utilizzato per scopi disonesti. Le bollette non fanno eccezione. Ma in questo caso c'è un paradosso. La legislazione sulle cambiali menziona tipi di cambiali come bronzo o amichevoli. Sonodifferiscono in quanto il destinatario della cambiale è una persona fittizia. Lo schema è semplice: due parti, previo accordo, emettono cambiali e forniscono questi documenti alle istituzioni finanziarie per vari scopi.

Entrambi i tipi di cambiali non hanno una vera relazione finanziaria. Nonostante ciò, sarà molto difficile dimostrare in tribunale che questo metodo è fraudolento, poiché la legislazione sui disegni di legge consente un tale caso d'uso. Tali tipi di banconote sono vietate per la circolazione in molti paesi.

Un'opzione più pratica sono le cambiali per amici e parenti, che sono spesso usate in Occidente. Questo documento ha piena forza legale e può essere utilizzato per trasferire obbligazioni di debito ai tuoi cari. La compilazione di una cambiale in questo caso viene eseguita in un ordine arbitrario e non richiede autenticazione.

Dove si applica?

Nei paesi della CSI e in particolare in Russia, la quota maggiore del fatturato delle cambiali ricade sulle banche e su altri istituti finanziari. Secondo la Banca centrale della Federazione Russa, nel 2017 l'importo totale per l'emissione di cambiali è di circa 450 miliardi di rubli. Tuttavia, questo tipo di attività, come tutte le attività del settore bancario, è sotto la stretta attenzione della Banca Centrale della Federazione Russa. Quando nel 2014 la Banca Centrale è passata a un regime di lavoro più rigoroso nel campo del controllo delle attività delle banche, è stato possibile scoprire che alcuni di questi istituti utilizzavano nella pratica cambiali amichevoli e bronze. Questi stabilimenti hanno perso le loro licenze.

A conti comegli strumenti finanziari hanno finalità economiche proprie. Possono essere utilizzati a favore di rappresentanti di piccole e medie imprese. Dato che il riscatto di una cambiale significa denaro reale, possiamo dire che il documento funge da garante per la cooperazione a lungo termine tra aziende e privati. A differenza dei tipici contratti legali o pagherò, una cambiale può essere utilizzata come strumento finanziario a tutti gli effetti con il diritto di trasferire ad altre persone.

Differenze rispetto ad altri titoli

Se una cambiale è, in parole semplici, un trasferimento di obbligazioni, qual è la sua differenza tra una ricevuta o contratti legali? Quella differenza è la sua versatilità. Infatti, nell'ambito dell'esecuzione della cambiale, il debitore riconosce le proprie obbligazioni senza riferimento ad altre condizioni. Da questo punto di vista, il documento è uno strumento conveniente sia per i privati che nella pratica delle persone giuridiche o degli enti governativi.

Lo scopo principale di una cambiale è la capacità di trasferirla ad altri, la cosiddetta girata. Il fatto del trasferimento sarà registrato dalla definizione di "Endorsement" e indicato sul retro del modulo.

Il titolare, trasferendo il documento ad altra persona, deve apporre l'etichetta "Paga con ordine" con riferimento al nuovo titolare e apporre la propria firma.

Possono esserci diverse cambiali per un'obbligazione di debito. In tal caso, l'obbligo di rimborso si applica a tutti i titolari. Se uno dei proprietari non ha la capacità finanziaria, può trasferire il rimborso di una cambialead un altro titolare. Se il titolare non desidera ricevere tali offerte, durante il trasferimento può annotare "nessun fatturato su di me". In questo caso, gli altri titolari non possono trasferirgli i propri obblighi.

Quadro giuridico in Russia

Le disposizioni della legislazione russa si basano sui concetti del diritto internazionale. Allo stesso tempo, la Federazione Russa è il successore legale dell'Unione Sovietica. Ciò è dimostrato da alcuni regolamenti e disposizioni legali risalenti all'epoca della grande potenza.

”, adottato nel 1997.

Oltre a queste leggi si applicano anche altri atti normativi sulla regolazione dei rapporti di cambiale. Sono considerate tutte le leggi che non contraddicono i principi dei principali documenti elencati. Si tratta in particolare dei codici di procedura civile e civile, delle leggi federali, dei decreti e delle risoluzioni del Presidente e del governo della Federazione Russa, dei regolamenti della Banca centrale e del Ministero delle finanze sulla procedura per la circolazione dei titoli nella Federazione Russa.

Le questioni controverse in questo settore sono considerate sotto la guida delle disposizioni della Lettera del Presidium della Corte Suprema Arbitrale della Federazione Russa "Revisione della pratica di risoluzione delle controversie relative all'uso di un disegno di legge".

Il principale atto normativo - "Su una cambiale e una cambiale" dal 1997 è composto da 8 articoli in solidarietà con le disposizioni internazionali in questo settore.

Secondo i datinorme, persone giuridiche e persone fisiche della Federazione Russa possono essere destinatari di cambiali. Gli enti statali e comunali, così come le loro suddivisioni territoriali, possono sopportare un obbligo di cambiale solo nei casi descritti nell'articolo 2 della legge federale "Sulle cambiali e cambiali". In altre parole, gli obblighi derivanti da titoli emessi in altri paesi non possono essere regolati dalle leggi russe, indipendentemente dal tipo di cambiale.

E' importante anche prestare attenzione alla clausola che regola la procedura per il pagamento degli interessi e delle penali sui cambiali. L'articolo 3 della principale legge federale stabilisce che gli interessi e le sanzioni sono pagati sulla base del tasso di sconto della Banca centrale della Federazione Russa. Un riferimento diretto a tale procedura è l'articolo 395 del codice civile della Federazione Russa, che afferma chiaramente che gli interessi devono essere maturati per l'uso di fondi di altre persone e, in caso di ritardo, vengono aggiunte sanzioni. Il tasso di interesse è legato all'ubicazione dei soggetti della transazione e deve essere determinato in relazione ai tassi correnti della Banca Centrale della Federazione Russa.

Se stiamo parlando di una procedura giudiziaria per la riscossione dei debiti, anche le autorità giudiziarie dovrebbero essere guidate dai tassi di sconto della FB della Federazione Russa. Se il creditore subisce perdite che superano l'importo del pagamento delle obbligazioni, ha il diritto di chiedere il risarcimento delle perdite subite oltre al rimborso del debito principale.

Accettazione di una cambiale

L'essenza di una cambiale è che il documento comporta l'obbligo di pagare un certo importo. Una persona che si assume tale obbligo compie tale passo volontariamente e con consapevolezza di responsabilità. Il consenso di una persona a tali condizioni è chiamato accettazione. Si applica alle cambiali.

È importante ricordare che il pagatore deve produrre l'importo a favore del traente, e la cambiale in questo caso non viene emessa dal debitore stesso, ma da chi emette i fondi per l'utilizzo - il creditore. Il documento viene inviato al destinatario previo suo consenso delle parti. Se ciò non accade, una delle parti ha il diritto di non assumere obblighi.

L'accettazione, così come l'avallo, può riguardare il pagamento parziale di un pagamento. È contrassegnato sul lato anteriore del modulo a sinistra dell'avallo.

Una cambiale, come qualsiasi altro tipo di garanzia, può essere trasferita da un intestatario all' altro. Tale ricorso può basarsi su determinate condizioni economiche raggiunte tra le parti.

Cos'è l'approvazione e i suoi tipi

Il diritto di trasferire le fatture è sancito dalla legge. Nella legislazione sui progetti di legge, questo processo è chiamato approvazione. In altre parole, un'avallo è un ordine incondizionato da parte di un precedente titolare di trasferire diritti e obblighi a un nuovo titolare. La parte ricevente è chiamata girante e la parte trasferente è denominata "firmatario".

Il fatto del bonifico è indicato sul retro del documento o in allegato (in allegato) con la dicitura "Paga con ordine" o "Paga in favore" di una determinata persona. Tenuto conto del fatto che le cambiali non sono subordinate a nulla, la girata viene effettuata secondo lo stesso principio: il trasferimento incondizionato di diritti e obbligazioni.

Diversamente da aval eaccettazione, in tal caso è esclusa la girata parziale. In altre parole, è impossibile trasferire l'obbligo di pagare parte dei fondi. Il titolare deve firmare personalmente il documento e fissarlo con il proprio sigillo. Dopo il trasferimento, gli obblighi di accettazione e di aval restano a carico del titolare. Per sollevarsi da questi obblighi, ha bisogno di annotare sul modulo: "senza fatturato su di me". Pertanto, il titolare si esclude dalla catena di cambiali. In termini di fatturato, questo fenomeno è considerato un trend negativo, in quanto porta ad una diminuzione del valore delle cambiali.

Inoltre, il proprietario ha il diritto di limitare l'ulteriore trasferimento di cambiali, sia che si tratti di una cambiale di una banca o di un' altra organizzazione. A tal fine, può apporre una nota speciale sul modulo. In questo caso, l'ulteriore movimento delle fatture può essere effettuato solo sulla base di un contratto di vendita.

Ci sono diversi tipi di approvazione: pegno, nominale, in bianco e di riscossione.

Esiste anche una procedura simile, che implica il diritto al trasferimento delle obbligazioni - cessione. L'assegnazione differisce dall'approvazione nei seguenti modi:

- Se un'approvazione implica una procedura di trasferimento unilaterale, l'assegnazione è un accordo bilaterale sulla stessa azione.

- Un'approvazione potrebbe non avere un portatore specifico, ma un incarico è diretto a una persona specifica.

- L'approvazione sarà fissata sull'allong o una nota aggiuntiva sul modulo stesso. La procedura di cessione prevede un contratto di vendita o una semplice iscrizione sul modulo stesso.

- L'approvazione trasferisce il diritto di pagare un debitocon garanzia di adempimento, e l'affidamento trasferisce solo il diritto di proprietà stesso senza ulteriori garanzie.

Pagherò cambiario in pratica

La stragrande maggioranza delle cambiali in Russia appartiene a Sberbank. Ci sono ragioni reali per questo. È Sberbank che detiene circa il 70% di tutti i depositi delle famiglie. E dai depositi delle persone giuridiche prende il 5 per cento del totale. Con tali dati, la principale banca del paese pratica il prestito di cambiali a persone giuridiche ed emette buoni sconto.

Sono disponibili in circolazione cambiali, cambiali, multivaluta e fruttifere. Una cambiale di Sberbank è accettata in qualsiasi regione del paese nelle filiali regionali di questa banca. Il suo compito principale è accelerare la rotazione dei fondi tra entità.

Contabilità fatture

Come si è scoperto da quanto sopra, la funzione principale del conto è il denaro dichiarato da esso. Questa regola si applica a tutti i tipi di titoli. È accettabile una situazione in cui il titolare delle cambiali ha bisogno di fondi, ma la scadenza della cambiale non è ancora giunta. In questo caso, può trasferire il documento alla banca e ricevere un determinato importo. L'importo da ricevere sarà diverso dall'importo effettivo, in quanto la banca ha il diritto di detrarre una certa percentuale per l'incasso anticipato di denaro. Questo importo è chiamato sconto bancario.

L'importo dello sconto è stabilito dalla banca stessa, tenendo conto del rischio degli investimenti. Innanzitutto viene presa in considerazione la solvibilità del titolare.

Inoltre, il termine "contabilità delle bollette" indica il loro ordine di riflessione nella contabilità dell'organizzazione. Le entità commerciali russe tengono la contabilità in conformità con le regole IFRS. Secondo le regole IFRS, le cambiali acquistate dall'organizzazione si riflettono nel conto 58.2, chiamato "Titoli di debito". Se l'organizzazione stessa emette e vende fatture, i conti 66 vengono utilizzati per le fatture a breve termine e l'account 67 per quelle a lungo termine.

Se le cambiali sono state pagate, le transazioni di cambiali si riflettono nell'addebito sul conto 76, sul credito - sul 51. Lo stesso principio si applica ai cassetti.

Conclusione

L'uso delle cambiali negli insediamenti è uno strumento conveniente sia per il commercio che per la circolazione del denaro. In pratica, le bollette risolvono una serie di problemi, i principali dei quali sono i seguenti:

- Come titolo: facile da negoziare, semplifica le relazioni di credito e altre transazioni finanziarie.

- Come tipo di prestito, serve a soddisfare i requisiti reciproci tra entità aziendali, indipendentemente dal fatto che siano persone giuridiche o persone fisiche.

- Un esempio di cambiale aiuta a effettuare transazioni senza la partecipazione di denaro, ma nel rispetto dei termini esatti e di altri obblighi.

- Serve come garante del pagamento tempestivo di beni e servizi e aumenta la fiducia tra i partecipanti alle transazioni.

Inoltre, la forma di pagamento della cambiale è applicabile per il rimborso dei propri debiti da parte di un individuo. Il documento svolge anche un ruolo di investimento quando è necessario conservarlo fino alla scadenza indicata per la presentazione. Oppure puoi venderlo prima della data di regolamento ed essere pagato per questo.

Se nella fattura manca una delle informazioni importanti di cui sopra, perde forza finanziaria e legale. Pertanto, fai attenzione durante la compilazione.

Consigliato:

Scheda di controllo finanziario interno: a cosa serve, riempimento di campioni

Per il normale funzionamento di qualsiasi organizzazione esiste un controllo interno. La comodità della sua attuazione si ottiene utilizzando la carta del controllo finanziario interno. Questo articolo è dedicato a questo argomento. Da esso si saprà cos'è il controllo interno, la procedura per la sua attuazione, e anche perché è necessaria una carta di controllo finanziario interno, i suoi componenti, le specifiche e le regole per la compilazione

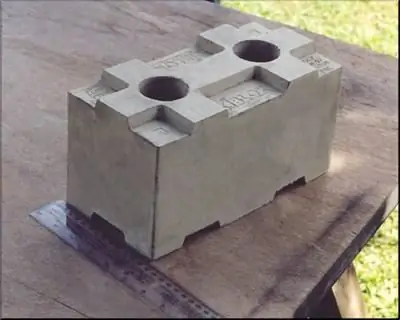

Blocco di schiuma: dimensioni del blocco di schiuma, storia dell'aspetto e prospettive di applicazione

Ogni movimento del muratore viene eseguito ad una certa velocità. Nello stesso tempo verrà installato nel muro un normale mattone di argilla del peso di circa 3 kg o un grande blocco di schiuma della stessa massa. Ma le dimensioni del blocco di schiuma sono otto o anche dodici volte le dimensioni di un mattone, il che aumenta notevolmente la velocità della muratura. Un altro importante vantaggio di un materiale da costruzione leggero e caldo è che richiede un adesivo piuttosto che una complessa m alta di cemento e sabbia

Tutti i campioni di reclamo: campioni di reclamo

Come, dove e di cosa si lamentano? Il concetto di denuncia è comune nella legislazione russa. Ora puoi trovare campioni di reclami per qualsiasi motivo. Ma ci sono ancora problemi di corretta preparazione, presentazione di tale documento e risultato atteso

Riempimento di una bombola del gas: riempimento di parti del dispositivo e altro ancora

Per gli amanti dei viaggi, un dispositivo come un fornello a gas è uno dei più necessari, perché è su questo dispositivo che puoi cuocere rapidamente il cibo quasi ovunque. Boule è un cottage o un tavolo pieghevole vicino alla macchina, non importa: una stufa del genere funziona allo stesso modo. E l'autonomia da un sistema centralizzato di alimentazione del gas è assicurata da una piccola bombola di propano

Blocco del blocco delle condivisioni: concetto, significato e percentuale di condivisione

Gli investitori interessati a gestire una società spesso cercano una partecipazione che consenta loro di ignorare le decisioni prese da altri azionisti. Ecco perché molti investitori sono interessati alla questione del numero di titoli in una quota di blocco. È così che si chiama