2026 Autore: Howard Calhoun | [email protected]. Ultima modifica: 2025-01-24 13:19:11

Una lettera di credito è una transazione finanziaria in cui viene emesso un ordine alla banca del pagatore nella direzione della banca del beneficiario. La manipolazione bancaria viene effettuata su iniziativa dei clienti, per loro conto, in conformità con l'accordo di partnership. L'ordine consiste nell'effettuare pagamenti da parte di una persona fisica o giuridica nell'ambito delle condizioni concordate nell'ordine.

Esempi di transazioni bancarie

Dopo aver studiato il concetto e i tipi di lettere di credito, ci concentreremo sul fatto che questo formato di regolamento reciproco tramite una banca presenta sia aspetti positivi che svantaggi. Una lettera di credito può essere definita un'obbligazione monetaria condizionale, che viene accettata dalla banca su indicazione del richiedente, secondo la quale l'istituto finanziario si assume l'obbligo di pagare al beneficiario l'importo specificato nei documenti. Ciò determina un elevato livello di sicurezza e funge da garanzia che nessuna delle parti sarà ingannata. È possibile descrivere la situazione in modo più semplice. Ad esempio, un'azienda desidera acquistare un determinato prodotto da un' altra, ma a causa del rischio non vuole pagarlo immediatamente. In questa situazionel'acquirente chiede alla banca di pagare per lui la merce, fornendogli una ricevuta che il pagamento avverrà successivamente, al ricevimento della merce. La banca trasferisce una certa quantità di fondi al venditore e quindi, sulla base di una ricevuta, raccoglie fondi dall'acquirente. Gli accordi con la banca e tra le parti in questo formato sono noti come accordi con lettere di credito. I tipi di lettere di credito determinano le singole sottigliezze della partnership tra 4 parti.

Lettera di credito come forma di minimizzazione del rischio

Quando si formano partnership tra un imprenditore e un'organizzazione, nonché tra individui e singoli imprenditori, esiste un alto rischio di perdere denaro o beni al momento della conclusione di un accordo o di accordi reciproci. Le tipologie di lettere di credito presentate nel settore bancario consentono di evitare perdite significative quando si effettuano operazioni di importo elevato. I rischi sono ridotti al minimo in quanto qualsiasi processo finanziario nell'ambito di una lettera di credito è attuato sotto stretto controllo contemporaneamente da due banche. Il mancato rispetto dei termini del contratto con una delle parti è completamente escluso. Il fornitore dei prodotti, infatti, così come il suo acquirente, semplicemente non può non adempiere agli obblighi derivanti dalla partnership.

Tipi di lettere di credito

Quando si utilizzano lettere di credito per accordi reciproci, è estremamente importante scegliere il tipo di operazione appropriato. L'apertura di quest'ultimo viene effettuata dalla banca esclusivamente su indicazione del pagatore, pertanto la scelta in merito alla forma dell'operazione resta al pagatore. Informazioni riguardanti il sospetto sottotipo di attività bancariale transazioni sono incluse nel contratto. In conformità con gli standard della Banca centrale della Federazione Russa, è consuetudine distinguere i seguenti tipi di lettere di credito:

- Coperto o depositato.

- Scoperta o garantita.

- Revocabile.

- Irrevocabile.

- Confermato. Può essere revocabile o irrevocabile.

Transazioni bancarie coperte e scoperte

Le transazioni depositate e garantite sono le transazioni più comuni tramite lettere di credito. I tipi di lettere di credito determinano la specificazione delle operazioni stesse.

- Operazione coperta. In questa situazione, quando si apre una lettera di credito, la banca emittente trasferisce fondi dal conto del pagatore per l'intero importo della lettera di credito. Questo si chiama copertura. I fondi vengono trasferiti a disposizione della banca dell'esecutore testamentario per l'intera durata del contratto.

- Operazione scoperta. Un'operazione bancaria garantita prevede il trasferimento di fondi da parte della banca emittente all'apertura di una lettera di credito. Alla banca che esegue l'esecuzione viene semplicemente concesso il diritto di cancellare i fondi dal proprio conto entro il valore della lettera di credito. La procedura per l'addebito di fondi da un conto di corrispondenza presso la banca emittente è determinata da accordi speciali tra istituti finanziari.

Variazioni di una transazione bancaria confermata

Una lettera di credito confermata, la cui tipologia può differire a seconda della specificazione delle transazioni (revocabili e irrevocabili), è una lettera di credito, conadempimento del quale l'istituto finanziario eseguinte si assume l'obbligo di effettuare il pagamento, indipendentemente dal fatto di trasferire denaro dalla banca presso la quale è stata emessa la lettera di credito confermativa. La procedura per concordare le sfumature dell'operazione è determinata dagli accordi interbancari. La risposta alla domanda su quale combinazione di tipi di lettere di credito sia impossibile risiede proprio nella definizione sopra presentata. Altri tandem sono semplicemente inaccettabili.

Transazioni revocabili e irrevocabili

Sia le lettere di credito revocabili che quelle irrevocabili sono considerate non meno popolari negli accordi reciproci. Anche i tipi di lettere di credito in questa categoria hanno le loro specifiche.

- Un'operazione bancaria revocabile può essere aggiornata o completamente annullata dalla banca emittente. La base del rifiuto può essere un ordine scritto del pagatore. In questa situazione non è richiesto il coordinamento con il destinatario dei fondi. Dopo il ritiro della lettera di credito, la banca emittente non assume alcuna responsabilità nei confronti del pagatore.

- Un'operazione fail-safe può essere revocata solo se il destinatario accetta di modificare i termini della partnership e la trasmette alla banca di esecuzione. Non è prevista una modifica parziale delle condizioni per questa categoria di accordi reciproci.

Il destinatario dei fondi per una transazione bancaria ha il diritto di rifiutare il pagamento, ma fino alla scadenza del suo periodo di validità ea condizione che questa sfumatura sia specificata nel contratto. Consentito previo accordo e accettazione di una terza parte, cheautorizzato dai diritti del pagatore.

Varietà dei principali formati di operazioni bancarie

Non ci sono solo i principali tipi di lettere di credito, ma anche le loro varietà. Si possono citare le seguenti modifiche alle transazioni bancarie:

- Con una clausola rossa. Si tratta di un accordo in base al quale la banca emittente concede alla banca esecutrice il diritto di effettuare il pagamento sotto forma di anticipo al fornitore di beni. L'importo dell'anticipo è determinato in anticipo e viene erogato prima della prestazione del servizio o della spedizione della merce. Sono questi tipi di lettere di credito che sono più richiesti negli accordi internazionali, poiché aumentano il livello di fiducia tra le parti.

- Operazione rotante. È una lettera di credito, che viene aperta parzialmente per pagamenti entro l'importo del contratto. Viene aggiornato automaticamente man mano che paghi per ciascuna delle spedizioni di merci o per un determinato importo di servizi. Per una riduzione ciclica del volume monetario del contratto con consegne sistematiche, questa lettera di credito è l'ideale. I tipi di lettere di credito in questa categoria sono popolari.

Reciproci accordi

Al momento della conclusione dei contratti, i contratti devono indicare la forma degli accordi reciproci, nonché le caratteristiche della consegna dei beni o lo schema per la prestazione dei servizi. Le tipologie previste di lettere di credito e le loro caratteristiche sono necessariamente prescritte nei giornali. I documenti dovrebbero contenere le seguenti informazioni per evitare problemi:

- Nome della banca emittente.

- Nome dell'istituto finanziario che lo faràservizio al destinatario dei fondi.

- Dati identificativi del destinatario dei fondi.

- Dimensione transazione bancaria.

- Tipi di credito documentario da utilizzare.

- Formato per informare il destinatario dell'apertura di una transazione bancaria.

- Formato per informare il pagatore del numero di conto, destinato al deposito di denaro. Il conto è aperto da un istituto finanziario in esecuzione.

- La durata della lettera di credito stessa, i termini per la fornitura dei documenti e le regole per la loro esecuzione.

- Specifiche di pagamento dell'affare.

Punti importanti

Affinché la partnership abbia successo, il pagatore deve studiare autonomamente o con l'aiuto di uno specialista questo formato di operazioni bancarie, concentrandosi su chi utilizza quali tipi. Le lettere di credito differiscono a seconda del formato degli accordi reciproci. Per un caso particolare, è necessario scegliere il formato di partnership ottimale. Vale la pena dire che in caso di violazione del modello di transazione, tutte le responsabilità sono assegnate agli istituti finanziari in conformità con la legge. Ciò determina il fatto che i rappresentanti delle istituzioni finanziarie sono particolarmente attenti alla verifica della documentazione che conferma la consegna della merce, l'esecuzione di una certa quantità di lavoro o la fornitura di un servizio.

Vantaggi e svantaggi

Questo tipo di pagamento senza contanti ha sia vantaggi che svantaggi. Tra gli aspetti positivi della partnership c'è la presenza di una garanzia di pagamento del 100%.venditore di beni o fornitore di servizi. Il controllo sull'attuazione degli accordi reciproci nell'ambito della transazione è svolto dalle stesse istituzioni finanziarie, il che elimina il rischio di frode e il corretto adempimento dei propri obblighi da parte di ciascuna delle parti. Nell'effettuare un'operazione bancaria, a causa del pagamento dilazionato, l'acquirente non preleva parte del capitale dal giro d'affari economico. Il pagamento di beni o servizi viene effettuato come se fosse a rate. Al momento della firma del contratto, l'acquirente potrebbe non avere fondi nelle sue mani. Questo momento funge anche da svantaggio, ma già per il venditore di beni e il rappresentante di servizi. Ricevono denaro in ritardo. Vale la pena ricordare che lo schema di partenariato della lettera di credito è molto complicato e non sarà possibile capirlo subito. Tuttavia, la pratica mondiale mostra che gli uomini d'affari che una volta hanno approfittato dell'offerta non utilizzano mai altri formati di pagamento. Il vantaggio in termini di indicatori di alta sicurezza copre completamente il flusso di lavoro complesso e le commissioni relativamente elevate delle banche.

Consigliato:

I calcoli con lettera di credito sono La procedura per i regolamenti, i tipi di lettere di credito e le modalità per la loro esecuzione

Durante l'espansione del business, molte aziende stipulano accordi con nuovi partner. Allo stesso tempo, c'è il rischio di fallimento: sono possibili il mancato pagamento dei fondi, il mancato rispetto dei termini del contratto, il rifiuto di fornire la merce, ecc.. Per garantire la transazione, ricorrono a transazioni con lettere di credito in banca. Questo metodo di pagamento garantisce il pieno rispetto di tutti gli accordi e soddisfa i requisiti e le aspettative della transazione di entrambe le parti

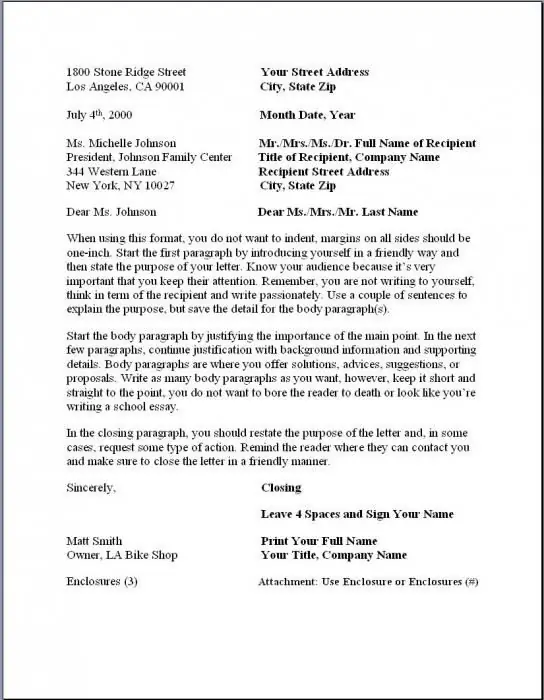

Lettere commerciali: esempi di scrittura. Esempio di lettera commerciale in inglese

Lettere commerciali, etichetta in diverse lingue, storia degli affari e corrispondenza. L'importanza di scrivere correttamente le lettere

Obiettivi delle attività della Banca Centrale della Federazione Russa e modalità per la loro attuazione

La maggior parte dei paesi del mondo ha istituito una banca nazionale responsabile del funzionamento del sistema finanziario del paese. Nella Federazione Russa, la Banca di Russia ha poteri simili

Lettera di credito per l'acquisto di immobili. Lettera di contratto di credito

L'acquisto di immobili è una transazione ad alto rischio, quindi il venditore può richiedere che una transazione venga effettuata solo utilizzando una lettera di credito. Ciò è comprensibile, poiché gli accordi che utilizzano un tale sistema sono l'opzione più affidabile per entrambe le parti. Ecco perché è necessario considerare in dettaglio non solo ciò che è, ma anche come funziona nella re altà

"Tinkoff": modalità di pagamento, modalità di pagamento, modalità di rimborso e punti di deposito contanti

Quando un cliente prende un prestito da Tinkoff Bank, spiega in dettaglio come pagarlo. Ma arriva il momento di adempiere agli obblighi di debito e tutte le informazioni scompaiono dalla testa. Esistono diversi modi per ricaricare una carta di credito. Puoi usarne uno o puoi usarne di diversi - non importa, purché il pagamento arrivi in tempo