2026 Autore: Howard Calhoun | [email protected]. Ultima modifica: 2025-01-24 13:19:09

Cos'è una lettera di credito in parole povere? Questa domanda può essere trovata abbastanza spesso sul World Wide Web. Molte persone credono che questa parola sia usata per riferirsi a qualche termine complesso che è incomprensibile per la persona media, ma in re altà tutto è più semplice di quanto sembri. Nel nostro articolo di oggi, ti diremo in dettaglio cos'è una lettera di credito in una banca. Interessato? Allora inizia presto a familiarizzare!

Che cos'è una lettera di credito in parole povere?

Non gireremo intorno al cespuglio, ma daremo immediatamente una risposta alla tua domanda. In parole povere, una lettera di credito è uno dei modi migliori e più affidabili per proteggere la tua organizzazione dai rischi associati al pagamento anticipato per le transazioni finanziarie. La lettera di credito consente di assicurare quando si collabora con nuovi partner. La banca in questa situazione è un intermediario, cheun conto speciale immagazzina temporaneamente denaro. Agisce anche come una sorta di garante, che si assume la responsabilità del pagamento delle finanze. Ciò crea condizioni favorevoli sia per il fornitore che per il destinatario.

Lettera di credito - un conto bancario speciale che dà il diritto di riservare le finanze su di esso nelle relazioni commerciali. Se entrambe le parti rispettano i termini dell'accordo, la banca deve pagare una certa somma di denaro al destinatario.

Dove viene utilizzata la lettera di credito?

Una lettera di credito in una banca in parole semplici - che cos'è? Pensiamo che questa domanda sia chiara. Ora scopriamo dove viene utilizzato. Di norma, queste forme di calcolo sono più spesso utilizzate nel settore aziendale: un imprenditore che ha ordinato un prodotto può essere sicuro che le finanze verranno prelevate dal suo conto di lavoro solo dopo la spedizione. Il fornitore, a sua volta, può essere sicuro di ricevere il suo meritato compenso monetario. I fondi vengono trasferiti solo quando la banca riceve i documenti necessari. Inoltre, la forma di pagamento della lettera di credito viene spesso utilizzata quando si concludono grandi transazioni di acquisto-vendita.

Come funziona una lettera di credito?

Per rispondere a questa domanda, devi solo familiarizzare con l'algoritmo delle azioni delle parti che hanno deciso di utilizzare la forma di calcolo di cui stiamo discutendo:

- Il fornitore dichiara per iscritto l'apertura di una lettera di credito, dopodiché gli viene assegnato un conto corrente bancario.

- Dopo aver ricevuto la merce, l'acquirente presenta i documenti alla banca,che confermano l'adempimento dei termini del contratto con il fornitore.

- Al termine delle procedure di cui sopra, l'importo prestabilito viene prelevato dal conto dell'acquirente.

I prelievi possono essere effettuati dalla banca pagante o dalla banca ricevente.

Lettera di contratto di credito

Oltre a cos'è una lettera di credito in parole semplici, devi anche sapere cosa è necessario per completare la transazione.

Il documento che regola il rapporto tra le parti contiene tutte le informazioni necessarie per portare a termine la transazione. Il contratto fissa:

- Tipo di modulo utilizzato.

- Commissione.

- Dettagli dei partecipanti.

- Importo di finanziamento prenotabile.

- Istruzioni necessarie in caso di inadempienza.

- Termini della lettera di credito.

- Ordine di pagamento.

- Diritti e obblighi di entrambe le parti.

Tipi di lettere di credito

Ci sono i seguenti tipi di lettere di credito in banca:

| Rivestito (depositato) | Più utilizzati. I fondi vengono trasferiti fin dall'inizio sul conto della banca beneficiaria |

| Scoperta | La banca esecutrice ha il diritto di trattenere i finanziamenti dal conto corrispondente entro l'importo specificato nell'accordo |

| Revocabile | L'emittente può annullare il trasferimento di fondi se il pagatore effettua un ordine scritto. Non è richiesto il consenso del destinatario |

| Irrevocabile | Accordoannullato solo quando il venditore accetta questo |

| Confermato (revocabile/irrevocabile) | I pagamenti vengono effettuati dal contraente anche se non ci sono fondi sul conto del pagatore |

| Riserva | La banca che ha aperto il conto può fornire un impegno scritto al venditore sulla cronologia dei pagamenti nel caso in cui l'acquirente non rispetti i termini del contratto. In una tale situazione, l'acquirente adempirà a tutti gli obblighi nei confronti del fornitore |

| Revolver | Di norma, aprono per una parte dell'intero importo del pagamento e, dopo l'accumulo di fondi da parte dell'acquirente, riprende l'importo precedentemente specificato. Viene utilizzato nelle aree in cui le merci vengono consegnate secondo un determinato programma |

| Circolare | Dà il diritto di ricevere fondi sotto una lettera di credito in tutti i corrispondenti dell'istituto di credito che fornisce consulenza |

| Con clausola rossa | Su indicazione dell'emittente, l'organizzazione bancaria di consulenza accredita il finanziamento al venditore prima che fornisca i documenti che confermano la consegna |

Ora diamo un'occhiata più da vicino ai più richiesti.

Coperto e scoperto

Le transazioni con deposito e garanzia sono le lettere di credito più comunemente utilizzate. I tipi di contratto determinano la specificazione delle operazioni stesse.

- Operazione coperta. In questo caso, al momento dell'emissione di una lettera di credito, la banca emittente trasferisce fondi tramite conto del pagatore per l'interola dimensione della lettera di credito. I finanziamenti sono dati alla completa dismissione della banca esecutrice per l'intera durata della transazione.

- Operazione scoperta. Un'operazione bancaria garantita prevede il trasferimento di fondi da parte della banca emittente. L'istituto di credito in esecuzione ha la possibilità di prelevare finanziamenti dal proprio conto entro il valore della lettera di credito. La procedura per prelevare denaro da un conto presso la banca emittente è determinata da accordi speciali tra istituti finanziari.

Revocabile e irrevocabile

Al secondo posto le richieste sono revocabili e irrevocabili. Hanno anche le loro caratteristiche speciali.

- Operazione revocabile. La banca emittente ha il pieno diritto di modernizzare o annullare completamente l'operazione bancaria revocabile. La base per il ritiro di una lettera di credito può essere un ordine scritto del pagatore. In questo caso non è richiesto il coordinamento con il destinatario della somma di denaro. Dopo questa procedura, la banca emittente non si assume alcuna responsabilità nei confronti del pagatore.

- Operazione irrevocabile. Una lettera di credito non ripudiabile può essere annullata solo se il destinatario accetta di modificare i termini del contratto. Il cambiamento parziale delle condizioni in questa situazione non è considerato.

Il destinatario di fondi da una transazione bancaria può rifiutarsi di pagare, ma fino alla scadenza del suo termine ea condizione che ciò sia stato previsto nell'accordo. Previo accordo, è consentita anche l'accettazione di un terzo che abbia i diritti del pagatore.

Pro e contro

Oltre a ciò che è una lettera di credito in parole semplici, molti sono interessati anche ai vantaggi e agli svantaggi di questo fenomeno.

I vantaggi inequivocabili includono:

- Controllo legale del contratto.

- Possibilità di realizzare profitti in eccesso dal conto dell'acquirente.

- Ridurre il rischio di non ricevere l'importo concordato nell'accordo.

- Garanzia per l'acquirente di ricevere la consegna in tempo.

- Il diritto al risparmio sul pagamento degli interessi (che non può essere fatto con un prestito regolare).

Se consideriamo oggettivamente le lettere di credito, dovremmo anche parlare dei loro svantaggi:

- Durata del contratto a causa dell'elevato numero di documenti.

- Possibilità di limitare la transazione da parte dello stato.

- Commissione costosa.

- I fondi non vengono accreditati sul conto del beneficiario senza fornire i documenti specificati in fase di stipula del contratto.

Reciproci accordi

Quando si conclude un contratto nel contratto, è necessario indicare la forma degli accordi reciproci, nonché lo schema per la fornitura di servizi o le caratteristiche della consegna dei beni. Inoltre, sui giornali sono prescritti i tipi previsti di lettere di credito e le loro caratteristiche. Per evitare problemi in futuro, nel contratto dovrebbero essere presenti le seguenti informazioni:

- Nome della banca emittente.

- Dati identificativi del destinatario del finanziamento.

- Nome dell'istituto finanziario che serve il destinatario del denaro.

- La quantità di denaro in bancaoperazioni.

- Tipi che entrambe le parti utilizzeranno.

- Metodo per informare il destinatario dei fondi dell'apertura di una transazione in banca.

- Metodo per informare il pagatore richiesto per depositare denaro.

- La durata della lettera di credito, i tempi di fornitura delle carte importanti e le regole per la loro esecuzione.

- Caratteristiche del pagamento della transazione.

Operazioni con lettera di credito

I servizi per le transazioni di lettere di credito possono essere implementati in diversi modi, tutto dipende dall'istituto di credito. Di norma, le banche effettuano tali operazioni:

- Apertura di un servizio. La banca apre una passività finanziaria dopo la domanda del cliente. Per concretizzare tale obbligo, la banca, per conto del richiedente, deve trasferire la somma di denaro a favore del venditore di beni o immobili. Inoltre, l'emittente può affidare l'esecuzione di tale obbligo a un' altra banca dopo aver verificato tutti i titoli importanti.

- Conferma dell'impegno. La banca rilascia una garanzia di pagamento per una lettera di credito, che è stata redatta da un altro ente bancario.

- Consultare una lettera di credito. Notifica all'istituto di credito che la lettera di credito è stata aperta, modificata o chiusa. L'avviso ufficiale viene generalmente inviato tramite lettera, fax o qualsiasi altro mezzo di comunicazione elettronico. Dopo aver controllato le carte, la banca informa il venditore dell'emissione di una fattura per l'importo specificato nel contratto. La consulenza è controllata dalle norme di legge, quindi, al fine di evitare violazioni, le banche dedicano molto tempo e sforzi a questo processo.

- Adempimento di un obbligo. La prima fase consiste diverifica degli elaborati presentati dal beneficiario del finanziamento. Quando due banche sono coinvolte in una transazione, l'esecuzione deve avvisare la banca emittente del pagamento. Questa procedura è accettabile solo se i documenti sono conformi ai termini del contratto. Se i documenti non soddisfano queste condizioni, l'obbligo non è adempiuto. Il pagamento diventa possibile quando l'acquirente accetta di accettare documenti con difetti.

A cosa dovrei prestare attenzione?

Che cos'è una lettera di credito in termini semplici, abbiamo già discusso. Alla fine, ci concentreremo su alcuni punti importanti.

Affinché la partnership abbia successo, il pagatore deve, da solo o con l'aiuto di un professionista, studiare questo formato di operazioni bancarie. Le lettere di credito differiscono a seconda della forma degli accordi reciproci. Per un determinato caso, è necessario scegliere la forma ottimale di partnership.

Kcredit è in parole semplici cosa? Speriamo di essere riusciti a dare una risposta chiara e comprensibile a questa domanda!

Consigliato:

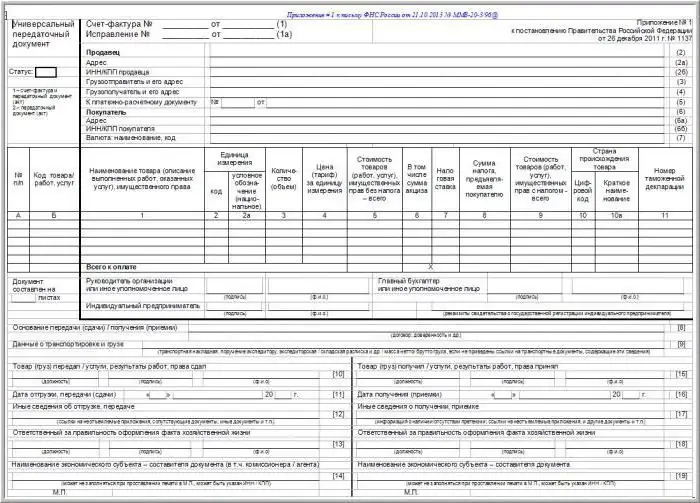

Esempi di compilazione di una lettera di vettura. Regole per la compilazione di una lettera di vettura

Affinché le attività aziendali siano pienamente conformi ai requisiti di legge, durante la compilazione dei documenti è necessario seguire le istruzioni stabilite. Questo articolo discute esempi di compilazione di una lettera di vettura e altri documenti di accompagnamento, il loro scopo, struttura e significato nelle attività delle organizzazioni

Un esempio di lettera di raccomandazione. Come scrivere una lettera di raccomandazione da un'azienda a un dipendente, per l'ammissione, per una tata

Un articolo per chi si trova a dover scrivere per la prima volta una lettera di raccomandazione. Qui puoi trovare tutte le risposte alle domande sul significato, lo scopo e la scrittura delle lettere di raccomandazione, nonché un esempio di lettera di raccomandazione

Lettera di credito per l'acquisto di immobili. Lettera di contratto di credito

L'acquisto di immobili è una transazione ad alto rischio, quindi il venditore può richiedere che una transazione venga effettuata solo utilizzando una lettera di credito. Ciò è comprensibile, poiché gli accordi che utilizzano un tale sistema sono l'opzione più affidabile per entrambe le parti. Ecco perché è necessario considerare in dettaglio non solo ciò che è, ma anche come funziona nella re altà

Cos'è una franchigia in assicurazione in parole semplici: descrizione del concetto, procedura di calcolo, tipologie

I servizi relativi all'assicurazione della proprietà di organizzazioni o cittadini stanno diventando sempre più popolari in questo momento, il che indica la formazione di un approccio responsabile tra i proprietari alla proprietà di determinati oggetti del loro benessere

Sconto di scoperto - che cos'è in parole semplici? Essenza, condizioni, connessione

Lo scoperto è un'offerta unica di banche che ti consente di superare il limite di fondi disponibili sul tuo conto o sulla tua carta. L'articolo descrive quali tipi di scoperto sono disponibili, come viene correttamente redatta l'opzione e quali parametri positivi e negativi ha